JOSÉ BENJAMÍN GALLEGO ALZATE

Instituto Tecnológico Metropolitano

Córdoba (España)

2023

Título de la obra:

VALOR DEL DINERO EN EL TIEMPO. Modelos y Aplicaciones

Autor:

JOSÉ BENJAMÍN GALLEGO ALZATE

Edición del libro:John Jairo García Mora. Grupo GNOMON, ITM

Código JavaScript para el libro: Joel Espinosa Longi, IMATE, UNAM.

Recursos interactivos: DescartesJS

Fuentes: Lato y UbuntuMono

Red Educativa Digital Descartes

Córdoba (España)

descartes@proyectodescartes.org

https://proyectodescartes.org

Proyecto iCartesiLibri

https://proyectodescartes.org/iCartesiLibri/index.htm

ISBN: 978-84-18834-78-3

Esta obra está bajo una licencia Creative Commons 4.0 internacional: Reconocimiento-No Comercial-Compartir Igual.

El libro VALOR DEL DINERO EN EL TIEMPO: Modelos y Aplicaciones, es fruto de varios años de trabajo del autor como profesor de economía, ingeniería económica y matemáticas financieras en el Instituto Tecnológico Metropolitano (ITM) de la ciudad de Medellín (Colombia). En los últimos años mi plan de trabajo ha contado con el tiempo para su escritura, situación que motiva expresar mi gratitud con el ITM.

Varias características permiten identificar la naturaleza de este libro. En primer lugar, los conceptos básicos de valor económico, dinero, interés, tasa de interés y equivalencia, entre otros, se presentan contextualizados desde diferentes teorías económicas. Con ello se pretende que el estudiante pueda ampliar el ámbito de significación e interpretación de dichos términos .

La segunda característica consiste en presentar, los más explicito posible, el desarrollo matemático requerido para deducir las diferentes fórmulas que son utilizadas como modelos matemáticos para el cálculo de los resultados económicos de las diferentes operaciones financieras. La intencionalidad pedagógica de esta característica consiste en que el estudiante, desde el manejo de las matemáticas operativas y del cálculo de funciones, comprendan los procesos lógicos-matemáticos que fundamentan a los diferentes modelos de valoración financiera tratados en este libro, y así avance en la adquisición de capacidades y habilidades para comprender, razonar, plantear y resolver situaciones financieras en diferentes contextos.

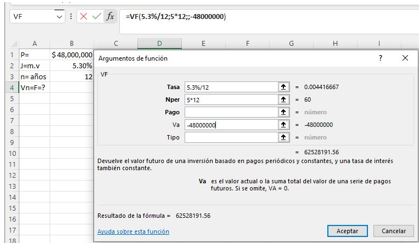

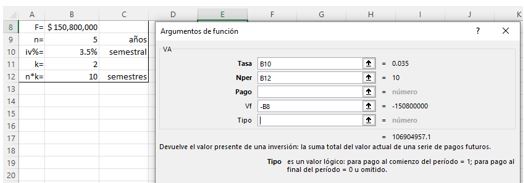

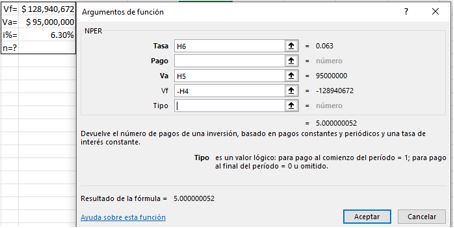

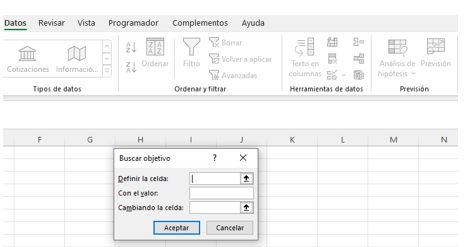

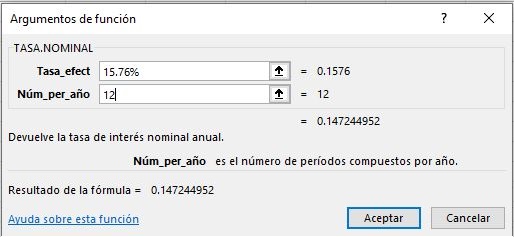

Finalmente, en los capítulos hallaran aplicaciones utilizando las herramientas y funciones predefinidas de Excel en la solución de diferentes problemas; se ofrece además algunos videos para reforzar los conceptos, como algunos cuestionarios interactivos.

Se pretende que el estudiante aprenda algunas herramientas y funciones que el programa Excel ofrece sobre el tema tratado en este libro, pero no de forma mecánica, sino mediada por la comprensión previa del proceso lógico-matemático de cada función.

Al tener presente el contexto de los conceptos básicos, sumado a la comprensión del proceso lógico-matemático de cada una de las fórmulas tratadas en este libro en la valoración del dinero en el tiempo, y si además se utilizan las herramientas de Excel para el cálculo ágil y oportuno de dicha valoración, el estudiante pasará al análisis e interpretación de los resultados obtenidos para tomar decisiones sobre el manejo del dinero.

Fundamentados en la naturaleza determinada por las tres características enunciadas, y aunado al propósito pedagógico que las inspiran, esperamos que el libro constituya un aporte significativo a la docencia en este campo, en el Instituto Tecnológico Metropolitano. Así mismo, y en general, que sea significativo para todos aquellos estudiantes y profesionales en sus procesos de aprendizaje y formación.

Por diversas motivaciones, hemos optado por escribir y publicar el libro en dos volúmenes, siendo este el primero constituido por cuatro capítulos. El capítulo uno se dedica a los conceptos básicos, tales como valor económico, valoración, dinero, valor del dinero en el tiempo, interés, tasa de interés, equivalencia, conceptos que constituyen los rudimentos de los temas tratados a lo largo del libro.

El capítulo dos se dedica a la valoración de operaciones financieras bajo su forma simple y a algunas aplicaciones que se presentan en la práctica cotidiana.

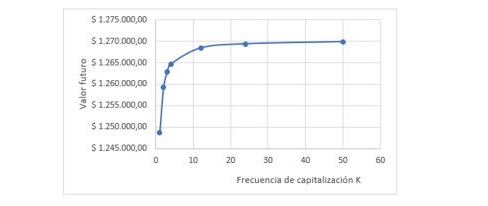

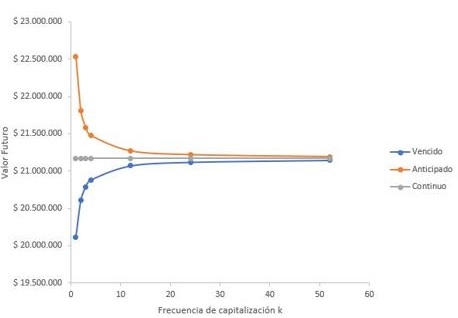

El capítulo tres se ocupa de la valoración compuesta e incluye las modalidades de capitalización vencida, anticipada y continua.

En este capítulo tres se extienden los modelos de valoración compuesta a los casos de operaciones con divisas, en Unidades de Valor Real (UVRs), y al caso de las captaciones de recursos por entidades financieras bajo títulos denominados Certificado de Depósito a Término, CDT.

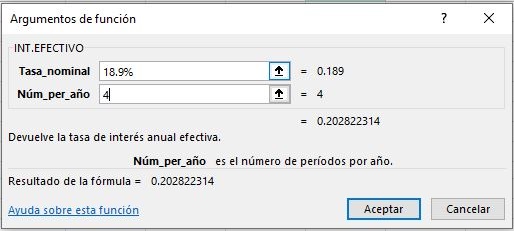

Finalmente, el capítulo cuatro versa sobre las tasas de interés efectivas y equivalentes, en diferente contextos de aplicación, no sólo en los casos de las divisas, de los créditos indexados, sino también en la obtención de indicadores de rentabilidad como son la tasa de interés neta, la tasa de interés real y la tasa de interés neta-real.

El próximo volumen dos se centrará en el manejo del valor del dinero en el tiempo bajo las formas de series de ingresos y/o egresos, y a la evaluación de alternativas de inversión. Se estudia las series uniformes o anualidades así como las series que crecen o decrecen de manera uniforme en modo de gradientes aritmético, geométrico o escalonado. Se incluye además aplicaciones en los sistemas de amortización y en métodos de evaluación de opciones de inversión.

Expresamos muestra gratitud con los profesores Luis Lorenzo Torres Herrera y Victoria Peñalver por la autorización para incluir sus videos en este libro. Así mismo, a los autores de los demas videos utilizados disponibles con licencia Creative Commons. A todos ellos les reconocemos sus derechos y les ofrecemos sus respectivos créditos.

Nuestro agradecimiento con el profesor Luis Ceferino Franco A., del Departamento de Finanzas de la Facultad de Ciencias Económicas y Administrativas del ITM, por la revisión del capítulo uno de este libro. Sus sugerencias llevaron a cualificar el texto.

Especial gratitud tenemos con el profesor John Jairo García Mora por todo el trabajo editorial de este libro y por sus enseñanzas en la edición de textos virtuales e interactivos.

Muchas gracias al Instituto Tecnológico Metropolitano.

En este libro las imágenes que se muestran en la ubicación de cada video fueron creadas con la AI (Artificial Intelligence) del explorador Microsoft Edge empleando como palabras clave el titulo del respectivo video. Así mismo, las tablas y figuras incluidas en los diferentes capítulos que no presentan sus respectivas fuentes, son elaboraciones del autor.

IN MEMORIAM

Dedicado a la memoria de los profesores

FRED RESTREPO GIRALDO

Profesor de tiempo completo del Instituto Tecnológico Metropolitano. Departamento de Finanzas.

RUBÉN DARÍO GUERRA TAMAYO

Profesor Asistente del Instituto Tecnológico Metropolitano. Departamenteo de Ciencias Básicas.

Este capítulo tiene como propósito presentar y discutir algunos conceptos básicos empleados en este libro, abordados desde diferentes enfoques y disciplinas de la ciencia económica. Se trabajan conceptos como valor económico, valoración, dinero, valor del dinero en el tiempo, interés, tasa de interés, y equivalencia.

Los bienes económicos son objetos o cosas útiles que el hombre dispone para la satisfacción de sus necesidades o deseos. En la explicación del valor de los bienes económicos, la historia del pensamiento económico permite identificar dos perspectivas o enfoques en el significado de la expresión valor económico.

Un primer enfoque identifica el valor de los bienes económicos con la utilidad, la importancia o la significación (lo estimable) que se le da a una cosa. Esta identificación implica la existencia de una relación entre un sujeto que valora, que asigna importancia o significación, y la cosa valorada.

Desde el ámbito de la economía, esa conexión se halla en la satisfacción de las necesidades que al individuo le proporciona la cosa. Las cosas que presentan esa relación directa con la satisfacción de las necesidades humanas y se tiene el poder de utilizarlas con ese propósito, son identificadas como bienes económicos, por Carl Menger (2017).

El valor es, para el mismo autor, la significación que unos concretos bienes o cantidades parciales de bienes adquieren para nosotros, cuando somos conscientes de que dependemos de ellos para la satisfacción de nuestras necesidades. El valor como significación se constituye en un juicio sobre el bien en relación con la satisfacción de necesidades, y es por lo tanto un valor subjetivo.

En la tradición subjetiva del valor, el filósofo griego Aristóteles (384 AC-322 AC), al reflexionar sobre la naturaleza de los bienes, distinguía entre el valor de uso y el valor de cambio de éstos, y afirmaba que el segundo fenómeno se deriva del primero (Schumpeter, 1994), indicando con ello que el aspecto fundamental para la asignación de valor a los bienes económicos es el juicio subjetivo, es la valoración subjetiva, vinculado éste con la utilidad que ofrece el bien en la satisfacción de las necesidades humanas.

De esta manera, cada bien es poseedor de un valor y, si son objeto de intercambio, se presenta entre ellos una relación de valores; empero Aristóteles no hace indicación de cuál es la medida de esos valores que permita determinar su magnitud y expresar, por ejemplo, la razón de intercambio entre bienes, los valores relativos.

Esta misma posición está presente en los Escolásticos (Siglo IX – Siglo XIV), dado que para ellos el valor se basaba en la satisfacción de necesidades, llegando incluso al desarrollo de una teoría utilitarista del valor de cambio.

Para los Escolásticos, el costo de un bien (que podemos entender como el esfuerzo humano materializado en la producción), aunque es un factor determinante del valor de cambio, no es

la fuente lógica o causa de éste, sino que es, al contrario, causado por la utilidad del bien; el valor de cambio es el reflejo de los usos que las personas se proponen hacer de los bienes y de la importancia que se les dé a éstos (Schumpeter, 1994).

La posición subjetivista del valor se enfrentó al problema que se ha identificado en la literatura económica como la paradoja del valor. La paradoja consiste en la pregunta del por qué muchos bienes que presentan alta utilidad para la especie humana, como son por ejemplo el agua y el aire, tienen poco o nulo valor de cambio, y otros bienes que son mucho menos útiles, como algunas piedras preciosas (diamantes, rubíes, por ejemplo), tienen un alto valor de cambio o precio. La paradoja es la situación consistente en que cosas claramente muy útiles y necesarias gozan de un bajo precio, mientras otras cosas menos útiles tienen un valor de cambio alto.

Ferdinando Galiani (1728-1782), aunque no fue el primero en ofrecerla, elabora explicación al problema a partir del concepto de escasez. Para Galiani, el valor se explica no solo por la utilidad sino también por la escasez de los bienes; aquellos bienes que ante una necesidad tiene una disposición en gran cantidad (hay abundancia), a pesar de ser muy útiles, el valor es bajo; al contrario, con disposición pequeña (hay escasez), el valor es alto.

Ahora bien, en cuanto al concepto de valor, este economista italiano lo define como la significación de la relación de equivalencia entre una mercancía y una cantidad de otra; el valor de una mercancía tiene sentido en relación con una cantidad de otra (Schumpeter, 1994), no por sus condiciones intrínsecas.

Así mismo se manifiesta Jacob Bernoulli (1700-1782):

El valor no es una propiedad intrínseca de las cosas, sostiene Bernoulli, sino una relación, que Carl Menger denominara causal, entre una persona que valora o estima y el bien u objeto que es valorado o estimado.

La valoración está en relación con la importancia que tiene un bien en la satisfacción de las necesidades; es más, indica que la importancia o utilidad de un bien adicional está en relación inversamente proporcional con la cantidad de bienes que ya se poseen para satisfacer dichas necesidades.

Así entonces, la significación, importancia o utilidad en la satisfacción de las necesidades que ofrece un bien disminuye con la cantidad de bienes que se posean para ello, hay una utilidad o satisfacción decreciente, y la utilidad ofrecida por la última unidad adicional de un bien es lo que conocemos hoy en día como utilidad marginal (Schumpeter, 1994).

Un último autor que deseamos reseñar en esta corriente del valor subjetivo es Étienne Bonnot de Condillac (1714-1780).

Para este autor el valor de los bienes tiene su fuente en la utilidad, entendida no desde las cualidades físicas de éstos, sino en el sentido de la importancia que un individuo le otorga al bien en cuanto es capaz de satisfacer necesidades, es decir, y de nuevo, desde la utilidad que se da por la relación entre un sujeto que valora y la cosa valorada, valoración que aumenta o disminuye (fluctúa) de acuerdo con las cantidades disponibles, por la escasez o la abundancia, respectivamente (Roll, 1975).

En el segundo enfoque del valor económico de los bienes, se hace alusión al valor en relación con la cristalización del esfuerzo humano que configura o produce el bien económico. Darle configuración a un bien económico destinado a satisfacer necesidades humanas exige de esfuerzo humano en la elaboración de dicho bien, requiere de la aplicación de conocimientos técnicos y tecnológicos, y la utilización de diferentes recursos como materias primas, herramientas y equipos.

En este contexto, el valor del bien económico se determina por la valoración del esfuerzo humano cristalizado en su elaboración, en la producción. Estamos entonces ante la presencia de un valor objetivo; el valor es determinado por la magnitud del esfuerzo humano cristalizado al producirse el bien.

Un representante de la tradición objetiva del valor es el economista Alemán Karl Marx (1818-1883). K. Marx reconoce en las mercancías, en los productos reproducibles y destinados al intercambio, el doble carácter de valor de uso y valor de cambio. El valor de uso indica que el bien es útil en la satisfacción de las necesidades, es además soporte material del valor de cambio.

Para Marx, el valor de uso constituye una relación entre el consumidor y el objeto consumido y, por ello, de poca importancia en la explicación u obtención de las leyes que rigen el sistema de producción capitalista, objeto de estudio en su teoría económica.

Karl Marx

Al contrario, Marx encuentra en el valor de cambio, entendido como relación cuantitativa de mercancías, la expresión o forma exterior de un proceso social (Marx, 1975). Así entonces, en la construcción teórica de la economía política Marx le otorga relevancia al valor de uso o utilidad de la mercancía en cuanto éste encierra un valor que es la materialización del trabajo humano.

Marx sostiene que el valor de cambio en cuanto relación cuantitativa entre diferentes mercancías, en cuanto proporción en la que los diferentes valores de uso se intercambian, es la forma de expresarse, de manifestarse, algo que todas las mercancías tienen en común y de igual magnitud en todas estas relaciones de intercambio: la de ser productos del trabajo. La unidad de medida del valor es el trabajo abstracto (no el trabajo concreto o particular de un carpintero, panadero o médico) y su magnitud la cantidad de trabajo socialmente necesario para la producción de las mercancías (Marx, 1975). El valor de una mercancía es la cantidad de trabajo socialmente necesario, necesario según las condiciones sociales existentes, cristalizado o incorporado en ella.

La mercancía es a la vez un objeto de utilidad y un valor, y la sustancia del valor es el trabajo.

El tiempo de trabajo socialmente necesario consiste en dos elementos. En primer lugar, el empresario capitalista adelanta capital para la adquisición de medios de producción representados en maquinaria, equipos, instalaciones, materias primas, siendo en general medios materiales para la producción que Marx denomina capital constante adelantado (C) que, al ser resultado de un proceso de producción anterior, los identifica como trabajo indirecto, como trabajo muerto.

El capital constante es importante en la determinación de la capacidad de producción de una empresa y, en general, de un país al concretar condiciones técnicas de producción, por la incor- poración de progreso tecnológico, determinación de la escala y la organización del proceso de producción.

En el proceso de producción de las mercancías, no todo el capital constante adelantado es utilizado, por lo que en la determinación del valor sólo se incorpora aquella parte que corresponde, para el caso de activos fijos, al desgaste por el uso de los medios de trabajo.

Tomando en consideración esta salvedad obtenemos el capital constante utilizado $(C_u\ )$ constituido por el costo de las materias primas y el desgaste que se deriva de la utilización de los equipos y la maquinaria en el proceso de producción.

El empresario capitalista también dispone, en segundo lugar, de capital para la adquisición de trabajo vivo o directo, al contratar trabajadores y pagarles por la fuerza de trabajo el salario que les permita vivir, desembolso denominado por Marx capital variable (V) (Marx, 1975); el nivel de cualificación del trabajo es igualmente un determinante de la capacidad productiva del trabajo que, integrado con el capital constante, afectan el tiempo de trabajo socialmente necesario para producir una mercancía.

Sin embargo, estas diferencias en cualificación son conceptualmente tratadas desde la categoría de trabajo abstracto, de trabajo en general. Es entonces el tiempo de trabajo socialmente necesario la base sobre la que gira el valor de cada mercancía, determinante a su vez de la relación cuantitativa de cambio, denominada valor de cambio.

Ahora bien, según Marx lo que paga el capitalista por la fuerza de trabajo es un menor valor con respecto al valor creado por el trabajador al usar su fuerza de trabajo en el proceso de producción, diferencia que es la fuente del excedente identificado como plusvalía (P), excedente apropiado por el dueño de los medios de producción. El trabajo vivo es el único generador de nuevo valor.

La plusvalía es producto del trabajo no remunerado, excedente que, expresado en términos relativos respecto al capital variable, constituye la cuota de plusvalía $(\rho)$, o sea $\rho=\frac{P}{V}$.

Así mismo, y aunque la ganancia del capitalista (G) es igual a la plusvalía, es decir $P=G$, en el cálculo de la cuota de ganancia Marx toma en consideración todo el capital adelantado en la producción de las mercancías, debido a que, en la transformación de la plusvalía en ganancia, entra todo el capital. La tasa o cuota de ganancia es por lo tanto $g=\frac{P}{C+V}=\frac{G}{C+V}$ . Por la forma de establecerse estas relaciones, obtenemos que la cuota de plusvalía es mayor a la cuota de ganancia, $\rho>g$.

Al capital constante utilizado más el capital variable empleado en la producción de las mercancías Marx lo denomina precio de costo (Marx, 1977), precio que permite resarcir la inversión de capital al transferir una parte del valor del capital adelantado que va a reaparecer en el producto.

El valor de una mercancía $\left(V_m\right)$, para el productor individual, es por lo tanto la suma del capital constante utilizado en su producción (representado por los materiales utilizados y el desgate de los medios de trabajo por su uso, $C_u$), el capital variable (V) que es el pago al trabajador por la fuerza de trabajo empleada en forma de salarios, y la plusvalía que genera éstos (P). De esta manera, el valor de la mercancía es estimado como $V_m=C_u+V+P$, siendo $C_u+V$ lo que constituye para Marx el precio de costo ($PC=C_u+V$), o costos de producción de la mercancía para el capitalista, por lo que el valor de la mercancía también se puede expresar como $V_m=PC+P$. La magnitud del valor contenido en la mercancía, es decir la cantidad de trabajo abstracto contenido, de trabajo vivo y trabajo indirecto, es el socialmente necesario; magnitud que a su vez es el soporte o la base sobre la que giran los valores de cambio de las mercancías.

Se comprenderá entonces que, si el capitalista individual vende en el mercado la mercancía por su valor, es decir si el precio del mercado es igual al valor, realiza una ganancia equivalente al 100% de la plusvalía. En cambio, si vende la mercancía por un precio de venta igual al precio de costos (a los costos de producción del capitalista), la ganancia es cero; sin embargo en esta situación recupera el capital utilizado en la producción de la mercancía. Por lo tanto, siempre que el precio de venta de la mercancía en el mercado sea mayor al precio de costo y menor al valor de ésta, existe ganancia para el capitalista, por lo que el nivel de la plusvalía $P$ deja margen para la competencia entre capitalistas.

En la actualidad, el análisis teórico del valor ha desembocado en el planteamiento de dos teorías de los precios, la teoría de los precios desde el enfoque del equilibrio general y la teoría de los precios de producción (Klimovsky, 2000). La primera es la teoría neoclásica de los precios que surgen del equilibrio general de la economía, enfoque basado en la valoración subjetiva que realizan los agentes de los bienes económicos y en el comportamiento racional de éstos. El comportamiento racional indica que el accionar, la toma de decisiones, de los agentes económicos está orientada por el propósito de obtener el máximo beneficio posible en la asignación de sus recursos escasos o limitados. En esta teoría, el consumidor como agente económico racional orienta su accionar al objetivo de maximizar la utilidad (maximiza una función de utilidad) o satisfacción al asignar sus recursos escasos (el consumidor está sujeto a la restricción del nivel de recursos poseídos, a la restricción presupuestal) en la adquisición (selección) de una canasta de bienes. Así mismo el productor, como agente racional, se orienta por el objetivo de obtener la máxima ganancia posible en la asignación de sus recursos escasos; el productor racional elige la combinación de factores de producción que le posibilite el nivel de producción más alto y de esta manera, el máximo beneficio.

Es la interacción entre las decisiones de los consumidores y los productores, la fuerza económica que determinan la demanda y la oferta de mercado, respectivamente, así como el mecanismo o condición para la determinación de los precios de equilibrio, con igualdad entre las cantidades de bienes ofrecidas y demandadas.

La segunda perspectiva es la teoría de los precios de producción que, soportada desde la visión del valor como cristalización del trabajo humano abstracto, plantea un mecanismo de funcionamiento de la economía de un país a partir del ajuste de las tasas de ganancias de las empresas a una tasa de ganancia media o general de la economía. Con base en los precios de producción determinados por el mecanismo de tasa media de ganancia, la economía logra su equilibrio.

¿En qué consisten estos precios de producción y cómo desde los valores de las mercancías se llega a estos precios? Permítanos de nuevo recurrir ampliamente a Karl Marx para ilustrar el asunto.

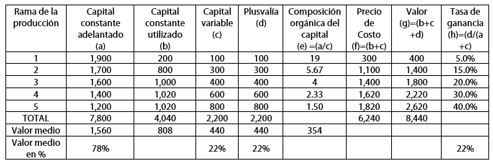

El análisis de la transformación de los valores en precios de producción de Marx, pasa por la formación de la cuota general o media de ganancias. Para ello, partamos de una economía formada por cinco ramas de la producción, cada una dotada con un capital total de 2,000 unidades monetarias (um), con diferentes composiciones de capital constante y capital variable, pero al interior de cada rama la composición orgánica del capital es la misma. En la columna (e) de la Figura 1.1, observamos que la rama de producción 1 es la más intensiva en capital (la composición orgánica es de 19, el capital constante adelantado es 19 veces el capital variable utilizado, es decir que, en otro sentido, el capital constante adelantado es el 95% del capital total de la rama) mientras que la rama 5 tiene la menor composición orgánica (de 1.5). Las diferentes composiciones orgánicas del capital indican que las ramas tienen diferencias en cuanto a la capacidad de producción, en términos de capital constante.

Estas diferencias inciden en la magnitud del tiempo de trabajo abstracto que cada rama emplea en la producción de las mercancías.

La cuota de plusvalía se asume igual al 100% en todas las ramas, significando esto que el nivel de la plusvalía es exactamente igual al monto invertido en cada rama de la producción en forma de capital variable (ver Figura 1.1 columnas (c) y (d)); por ello, en todas ellas se presenta el mismo grado de explotación del trabajo.

Se supone además que entre las ramas de producción no hay diferencia en rotación del capital, así como la implementación de una misma jornada laboral.

Existe una relación entre la tasa de ganancia, la tasa de plusvalía y la composición orgánica del capital. Si como ya dijimos, $g=\frac{P}{C+V}$ es la tasa de ganancia del capitalista, $\rho=\frac{P}{V}$ es la tasa de plusvalía y $\left(\frac{C}{C+V}\right)$ es la composición orgánica del capital, y si despejamos $P$ de la cuota de plusvalía, o sea $P=\rho\ast V$ , y la reemplazamos en la fórmula de tasa de ganancia, es decir, $g=\frac{\rho\ast V}{C+V}$ obtenemos que $g=\rho\ast\frac{V}{C+V}$.

La tasa de ganancia tiene relación directa con la tasa de plusvalía o grado de explotación del trabajo e indirecta con la inversa de la composición orgánica del capital; esto último parece contradictorio con la realidad capitalista, asunto que abordaremos más adelante.

En la Figura 1.1, el valor de la producción de cada rama se calcula en la columna (g) y es conformado por el capital constante usado más el capital variable pagado por la fuerza de trabajo y la plusvalía obtenida con la tasa del 100% sobre el capital variable; este valor también se obtiene como la suma del precio de costo de la columna (f) con la plusvalía. Globalmente, la economía produce el valor de 8,440 um.

Desde la noción del valor de las mercancías ya desarrollado, la existencia de diferentes composiciones orgánicas del capital entre ramas de la producción ocasiona la presencia de diferentes tasas de ganancia entre ellas, siendo la más baja en aquella con mayor composición orgánica del capital, en la rama 1 donde mayor es la capacidad productiva en términos de capital constante, y la mayor tasa de ganancia se presenta en sectores con menor composición orgánica, en la rama cinco con menor capacidad productiva en términos de capital constante; ver Figura 1.1 columnas (e) y (h).

La tasa de ganancia más alta es del 40% perteneciente a la rama de la producción cinco, caracterizada ésta por tener la menor composición orgánica del capital, al utilizar más capital variable que constante, y esto ocurre porque para Marx el trabajo vivo es el único generador de plusvalía y, por ello, de ganancia.

Se observa además como en la rama 1 de la producción con mayor relación entre el capital constante y el capital variable (de 19), es decir, en aquellas más mecanizadas, tecnificadas, o incluso automatizada, la tasa de ganancia es la menor de todas (5%).

Las ramas intensivas en trabajo presentan las ganancias más altas en comparación con las ramas intensivas en capital constante. Esta situación es la misma a la ya comentada más arriba respecto a la relación de la tasa de ganancia con la tasa de plusvalía y la inversa de la composición orgánica del capital.

Realmente la situación anterior es contradictoria con la realidad económica y, de darse, sería insostenible para el sistema de producción; el sistema económico no sería estable. A pesar que en el planteamiento teórico de Marx las ramas más atrasadas en la incorporación de capital fijo, de medios de producción, son las que mayor ganancia genera, como acabamos de ver de la Figura 1.1, en la realidad económica se observa el desarrollo de inversiones cada vez más amplias en los sectores de alta composición orgánica del capital, utilizando técnicas de producción modernas que incorporan progreso tecnológico, de innovaciones en productos, proceso y en diseño organizacional, del desarrollo de fuerzas productivas; y estas mejoras en la capacidad productiva unidas a la cualificación de los trabajadores harían que el tiempo de trabajo socialmente se reduzca por cada mercancía elaborada, resultando contradictorio que se premie socialmente con mayor ganancia a las producciones ineficientes. Adicionalmente, la situación de mayor ganancia en la rama 1 conduce a pensar que la competencia haría mover a los capitales en busca de tasas de ganancias más altas, a dicha ramas, que son incluso más atrasadas. La realidad económica no muestra evidencia de movilidad de capital de sectores intensivos en capital constante a sectores intensivos en trabajo, en verdad la tendencia es la contraria.

Al parecer la teoría del valor trabajo de K. Marx entra en contradicción con la tendencia observada en el sistema de producción que pretendía explicar.

En la solución de la anterior inquietud, Marx desarrolla la forma transfigurada del valor en precios de producción (Marx, 1977).

En la economía en su conjunto, el tiempo de trabajo socialmente necesario que actúa como el centro de balance es el tiempo socialmente necesario medio, es decir según las condiciones imperantes socialmente en la economía. No es por lo tanto el tiempo socialmente necesario de cada rama en particular, sino el tiempo socialmente necesario en el conjunto de la economía; es el valor medio el que reconoce el mercado (Salama y Valier, 1984). Por ello, la movilidad de capital no se da de las ramas intensivas en capital constante hacia aquellas más trazadas, no, la tendencia es la contraria.

Con la transformación de los valores a precios de producción realizada por Marx, las ramas atrasadas son penalizadas con transferencia de plusvalía hacia los sectores más avanzados, que se ven beneficiados, situación que ocasiona nivelación de la tasa de ganancia al umbral medio de la economía; así mismo, esto genera movilidad de capitales de ramas atrasadas hacia las más avanzadas superando de esta forma la contradicción inicial.

Veamos el procedimiento de ajuste de la economía por medio de los precios de producción. La economía en su conjunto, representada por las cinco ramas de la producción, invierte en capital constante la suma de 7,800 um de las cuales en la producción se utilizan 4,040 um; así mismo en capital variable se invierte y utiliza en total el monto de 2,200 um; ver columnas (a), (b) y (c) de Figura 1.1.

El capital total invertido por la economía en su conjunto es por ello 10,000 um. Adicionalmente, la plusvalía generada por la economía en su conjunto es de 2,200 um. Dicho valor representa en relación con el capital variable una cuota global de plusvalía del 100%, y una cuota general de ganancia del 22% respecto al capital total invertido en la economía. Es esta última la ganancia media de la economía en su conjunto formada por las cinco ramas. Ver Figura 1.1 final de columnas (d y h).

Esta cuota general de ganancia del sistema económico, o ganancia media, es también denominada por Marx ganancia social.

Desde cada rama de producción, en términos de valor medio, el capital constante es de 1,560 um y el capital variable medio de 440 um para un capital total medio de 2,000 um.

El valor medio del capital total se traduce en términos porcentuales en una composición orgánica de 78% de capital constante y 22% de capital variable por rama. Bajo el supuesto de 100% de cuota de plusvalía, se alcanza como ganancia media por rama de producción el mismo 22% (que es el valor medio de la economía en su conjunto por este concepto).

Una vez determinada la ganancia media de la economía en su conjunto, la estabilidad del sistema de producción se da por medio del precio de producción.

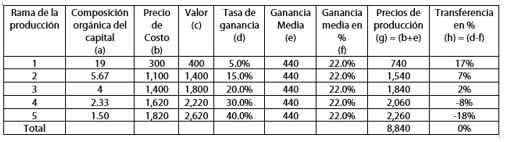

Este concepto lo define Marx como la suma del precio de costo más la ganancia media. Así, para la rama 1 de la Figura 1.2, el precio de producción es de 740, resultado de sumar el precio de costo de 300 con la ganancia media de 440. En cambio, el valor en esta misma rama es de solo 400, determinado por 300 de precio de costo y 100 de cuota de plusvalía. Al comparar el precio de producción con el valor de las mercancías producidas en esta rama, se observa que ha recibido por transferencia de ganancia un monto de 340, equivalente a un aumento en la ganancia de 17% (valor que se obtiene de dividir la ganancia incrementada sobre el capital total de la rama, $340/2,000=0.17$). Por lo tanto, en esta rama con alta composición orgánica del capital, el precio de producción es mayor al valor de las mercancías producidas.

La situación anterior también se puede observar al comparar la tasa de ganancias de la rama 1 con la tasa de ganancia media. Mientras ella tiene una ganancia del 5% sobre el capital invertido, por medio del ajuste de la ganancia media obtiene ganancia de 22%, superando el valor inicial en un 17%. (22%-5%=17%).

La rama 1 intensiva en capital constante se ve favorecida con la determinación del precio de producción y el ajuste por la ganancia media de la economía.

La situación para la rama 5 es totalmente la contraria. Esta rama de la producción tiene la más baja composición orgánica del capital (de 1.5) indicando menor tecnificación, pero intensiva en la utilización de fuerza de trabajo. Como es el trabajo la fuente de la plusvalía, según Marx, es la rama con la mayor tasa de ganancia (del 40%). Con el ajuste vía ganancia media, el valor de las mercancías producidas es mayor al valor en términos de precio de producción de la misma rama (de 2,620 um se pasa a 2,260 um, respectivamente), ajuste que significa salida o transferencia de ganancia de 360 um que en términos relativos respecto al capital de la rama representa una caída de 18% en su tasa de ganancia. En términos de los precios de producción, la ganancia medio del 22% representa para la rama cinco una transferencia hacia otras ramas del 18% de su ganancia inicial (pasa de 40% a tener por ajuste 22%, siendo la diferencia 18%). Esta rama se ve penalizada con transferencia de plusvalía o valor por medio de los precios de producción, y es ocasionada porque el tiempo de trabajo socialmente necesario en la rama es mayor al tiempo de trabajo socialmente necesario medio, que es el reconocido por el mercado, situación que se traduce en desperdicio de tiempo de trabajo o ineficiencia.

En general, se observa en la última columna de la Figura 1.2 que las tres primera ramas de las producción, caracterizadas por alta composición orgánica del capital, la rentabilidad media de ganancia del 22% representa transferencia positiva, es decir hacia estas ramas, de plusvalía provenientes de otras ramas; en cambio las ramas cuatro y cinco de la producción, caracterizadas por baja composición orgánica del capital y por ello intensivas en trabajo, el ajuste general por la tasa de ganancia media les significa transferir hacia otras ramas de la economía parte de su ganancia. Las ramas cuatro y cinco transfieren a la economía un porcentaje total de 26% a favor de las otras tres ramas; de este monto, la rama uno recibe un 17%, la rama 2 un 7% y la rama 3 un 2%. Esto último haría que la movilidad de capitales, la competencia, se dirija hacia estas ramas de la producción y la tasa de ganancia de cada una de ellas, tiendan a igualarse al valor medio social.

Al ocurrir este ajuste en la tasa de ganancias, el sistema se estabiliza con una cuota de plusvalía del 100% y una tasa de ganancia media del 22%, no generando incentivos para la movilidad de capitales en busca de mejores tasas de ganancia. El sistema se ajusta a favor de los sectores tecnificados, a los sectores intensivos en capital constante. El ajuste vía precios de producción significa que el sistema económico se halla en equilibrio, se restablecen las condiciones de producción y la distribución del excedente se realiza con base en la tasa media de ganancia, igual para todas las ramas de la producción (Klimovsky, 2000).

El mecanismo de ajuste es propiciado por la competencia entre capitalistas. Marx sostiene que las distintas tasas de ganancia son compensadas entre sí por la concurrencia (Marx, 1977), por las condiciones sociales de producción de la economía en conjunto, para así llegar a la tasa media de ganancia, que es el reparto equitativo de la ganancia total.

Con la transformación de los valores en precios de producción y la perecuación de la ganancia, las ramas más atrasadas son penalizadas con transferencia de plusvalía, mientras que las ramas con mayor composición orgánica del capital, es decir más mecanizadas, son beneficiadas al recibir transferencia de plusvalía, ocasionando que la movilidad de capitales se dirija hacia estas últimas (Salama y Valier, 1984).

Empero, es necesario expresar que a pesar de la transformación de los valores en precios de producción, para Marx sigue siendo el trabajo abstracto la medida del valor y su magnitud el tiempo de trabajo socialmente necesario, es decir, el tiempo medio según las condiciones imperantes en la economía en su conjunto; esto es, el tiempo de trabajo socialmente necesario sigue actuando como centro de gravedad sobre el que gira el valor de cambio de las mercancías (Boundi, 2018)

Esta solución de Marx no estuvo exenta de críticas. Para este hecho, son interesantes las observaciones realizadas por Paul M. Sweezy (1979) y su solución alternativa. Así mismo, independientemente de los intereses prácticos (políticos) de la explicación de Marx sobre el origen de la plusvalía y del valor de las mercancías, el valor en el sentido de precios de producción está determinado por el capital constante utilizado, el capital variable aplicado y la ganancia media; al precio de costo y la ganancia media.

Esta consideración ha permitido pensar el valor en términos de una teoría de los costos de producción y de la distribución. El pago por el trabajo representa el costo por remuneración al factor trabajo; existe además costo por el desgaste de los equipos y por la recuperación de todos los materiales utilizados en la producción de la mercancía; y la ganancia media es un excedente que se distribuye en ganancia del capitalista y como renta de la tierra.

Mientras el enfoque de Marx se desarrolla desde la producción, esto es, desde la oferta, el enfoque de la teoría del valor subjetivo es desde el agente consumidor, esto es desde la demanda. En el desarrollo posterior de la teoría del valor, en particular desde Alfred Marshall, se integra tanto la demanda y la oferta dando lugar a la teoría moderna de los precios del equilibrio general. Es desde este enfoque que consideramos en adelante el problema del valor y la acción de asignar valor.

Cuando el valor de un bien se expresa en términos de dinero, tenemos la forma precio del valor. Pero este valor así expresado no es el precio de mercado del bien. El consumidor valora subjetivamente los bienes, y su acción es la fuerza que determina la demanda, pero este valor puede ser diferente al precio que finalmente se determine en el mercado, por la interacción con la oferta del bien. Es posible incluso que la valoración subjetiva de un bien por parte del consumidor individual implique que lo que está dispuesto a pagar por él sea mayor al precio del mercado, a lo que efectivamente paga por el bien.

Así mismo, y desde el enfoque de valor objetivo, los valores de las mercancías de las diferentes ramas de la producción no son los precios de mercado de éstas. Con los precios de producción, a partir del ajuste vía la tasa media de ganancia, el sistema económico alcanza su equilibrio por medio de la competencia entre ramas de la producción en el mercado; empero en el proceso de ajuste, los valores son diferentes a los precio del mercado que se van generando. Una vez cumplido el ajuste, los precios de producción son precios de equilibrio y teóricamente los precios del mercado para la economía en su conjunto.

De estos dos enfoques teóricos del valor, es la teoría neoclásica de los precios (y del valor subjetivo) la base de la economía financiera, de la teoría financiera. El fundamento teórico de la teoría financiera es la microeconomía que versa sobre cómo los agentes económicos disponen y asignan recursos escasos en el tiempo en condiciones de incertidumbre o riesgos, orientado por el principio de racionalidad económica. El modelo microeconómico de comportamiento racional de los agentes económicos es extendido a la toma de decisiones financieras de estos agentes.

Dicho enfoque teórico es soporte de la teoría de la utilidad esperada, del estudio del riesgo y de la teoría de portafolio, como de los mercados eficientes. Es además aplicada en el desarrollo de modelos de valoración, de asignación o determinación del valor, de activos sujetos a condiciones de incertidumbre y de riesgo, situación que surge del desconocimiento de los agentes económicos sobre lo que ocurrirá en el futuro .

Desarrollemos entonces, el modelo microeconómico básico de conducta de un agente económico en un instante en el tiempo. Para el caso del agente económico denominado consumidor individual, el valor subjetivo sobre la relación de utilidad de un bien respecto a la satisfacción de las necesidades humanas, se traduce en la capacidad que tiene el consumidor individual para establecer el orden de significancia de los bienes en términos de preferencias.

El juicio subjetivo consiste en establecer un orden de preferencias. Para establecer dicho orden, el consumidor debe conocer las opciones de bienes que están disponibles y tener la capacidad de establecer la jerarquía ordinal de estos bienes con base en sus preferencias; la utilidad del bien se establece de manera ordinal, no cardinal.

Para ilustrar esta situación supongamos que el consumidor tiene opciones sobre dos bienes, o también puede ser dos canastas de bienes, tales como $x_1$ y $x_2$. Se supone que el consumidor está en capacidad de establecer si $x_1$ es estrictamente preferida a $x_2$, ($x_1> x_2$); si $x_2$ es estrictamente preferida a $x_1$, ($x_1\lt x_2$); si $x_1$ es al menos tan preferida como $x_2$, ($x_1≥ x_2$); o si le son indiferentes, ($x_{1\sim }x_{2}$). En general, se trata de establecer la capacidad del consumidor de ordenar completamente los bienes de acuerdo con sus preferencias y no exista indecisión en la elección del bien o canasta bienes a adquirir.

Las preferencias son transitivas, esto es: si el bien $x_1> x_2$ y el bien $x_2> x_3$, por lo tanto el bien $x_1> x_3$.

Con el fin de establecer una formulación matemática de las preferencias, por medio de una función de utilidad, se suponen además que éstas son continuas, no se presenta saciabilidad del consumidor (éste prefiere más a menos), y el conjunto de bienes al menos tan preferibles como otro dado, es un conjunto convexo. Para simplificar y continuando con dos bienes, la notación funcional de la utilidad puede ser:

$$ U={f(x}_1\ast x_2)\tag{1.1}$$Si se fija la utilidad en un nivel arbitrario, el consumidor puede obtener ese nivel de utilidad con diferentes combinaciones de cantidades de bien $x_1$ y bien $x_2$. Para el nivel particular de utilidad (utilidad constante) $U_0$, la función anterior se convierte en:

$$ U_0={f(x}_1\ast x_2) \tag{1.1.1}$$Y se le denomina ecuación de la curva de indiferencia.

La curva de indiferencia consiste en distintas combinaciones de cantidades de bienes (de $x_1$ y $x_2$) que ofrecen al consumidor el mismo grado de satisfacción o utilidad. La pendiente de la curva de indiferencia nos da la tasa a la que el consumidor estaría dispuesto a cambiar, por ejemplo unidades del bien $x_2$, por unidades adicionales del bien $x_1$; es una tasa de sustitución entre bienes y se le conoce como relación marginal de sustitución, RMS.

Aunque el consumidor esté en capacidad de ordenar sus preferencias, esto no indica que tenga capacidad de adquisición. La posibilidad de adquirir un bien o una cesta de bienes está determinada por la renta de que disponga y los precios de mercado de los distintos bienes o cestas de bienes. Esta renta disponible es limitada, por lo que el comportamiento racional del consumidor es lograr la máxima utilidad posible al realizar la elección de consumo con sus recursos limitados, escasos.

La renta disponible para adquirir bienes limita entonces el conjunto de bienes que se puede adquirir, es por ello una restricción de presupuesto.

Si identificamos como:

Renta disponible: $R_d$

Precio del bien $x_1:p_1$

Precio del bien $x_2: p_2$

La restricción presupuestaria del consumidor estará dada por la ecuación siguiente:

$$R_d=p_1x_1+p_2x_2 \tag{1.2} $$En esta ecuación (1.2), si despejamos $x_2$ , es equivalente a:

Si en (1.3) el consumo del bien $x_1$ es cero, la cantidad máxima posible de adquirir del bien 2 con la renta disponible es $x_2=\frac{R_d}{p_2}$. Y viceversa, para el bien uno, la cantidad máxima posible a adquirir con consumo cero del bien dos es de $x_1=\frac{R_d}{p_1}$.

La derivada de la ecuación (1.3) con respecto a $x_1$ es la pendiente de la restricción presupuestal. Ver (1.4)

$$\frac{\partial x_2}{\partial x_1}=-\frac{p_1}{p_2} \tag{1.4}$$Dicha pendiente tiene la interpretación de costos de oportunidad, en este caso de una unidad del bien $x_1$ en términos del bien $x_2$. Por ejemplo, si el consumidor decide aumentar el consumo del bien $x_1$ en una unidad se reduce el consumo del bien $x_2$ en una razón de $\frac{p_1}{p_2}$; o también, el costo de decidir adquirir una unidad adicional del bien $x_1$ está representado en el sacrificio de reducir el consumo del bien $x_2$ en una cantidad equivalente a la relación de los precios. El costo de oportunidad es el valor de la opción dejada al decidir hacer el uso alternativo de la renta disponible; en este caso es el costo que representa dejar de consumir cantidad del bien $x_2$.

Con base en la ecuación (1.4), la reducción en el consumo de $x_2$ es de:

$$\partial x_2=-\frac{p_1}{p_2}\partial x_1 \tag{1.5} $$Hasta aquí el consumidor ha logrado establecer su orden de preferencias así como las posibilidades de consumo desde su restricción presupuestaria.

Preguntemos ahora ¿cómo realiza la elección de las cantidades de los bienes a consumir? Para ello, dada la situación de recursos escasos representada en la renta disponible limitada para satisfacer sus necesidades, se postula, como agente racional, que la asignación de los recursos en la adquisición de los bienes de consumo es aquella que ofrezca la máxima utilidad. La decisión de consumo es por lo tanto óptima.

El problema del consumidor es, en consecuencia, el de maximizar la utilidad condicionada a la renta disponible, a la restricción presupuestal, que representamos de la siguiente manera:

$$Maximizar\ U={(x}_1\ast x_2)\ \ $$ $$Sujeto\ a\ R_d=p_1x_1+p_2x_2$$ $$x1≥0; x2≥0$$Para la solución aplicamos el método del multiplicador de Lagrange. El procedimiento es el siguiente:

Paso 1. Construir la función lagrangiana. Ésta es:

$$L\left(x_1,x_2,\ \lambda\right)={(x}_1\ast x_2)\ +\ \lambda(R_d-p_1x_1-p_2x_2) (1.6) $$Paso 2. Tomar las derivadas parciales de $L$ con respecto a $x_1$, $x_2$, $\ \lambda$, e igualarlas a cero. Ellas son:

$$\frac{\partial L}{\partial x_1}=\frac{\partial(x_1\ast x_2)}{\partial x_1}-\frac{\ \partial\lambda(R_d-p_1x_1-p_2x_2)}{\partial x_1} $$ $$\frac{\partial L}{\partial x_1}=x_2-\lambda p_1=0 \tag{1.7} $$Las ecuaciones (1.7) a (1.9) son las condiciones de primer orden para el máximo de la función de utilidad. Dividiendo (1.7) entre (1.8), tenemos:

$$\frac{\frac{\partial(x_1\ast x_2)}{\partial x_1}}{\frac{\partial(x_1\ast x_2)}{\partial x_2}}=\frac{x_2}{x_1}=\frac{\lambda p_1}{\lambda p_2} $$En la ecuación anterior, a la expresión total de la izquierda se le denomina relación marginal de sustitución (RMS) que simplificada queda como:

$$\frac{{\partial x}_2}{\partial x_1}=\frac{\lambda p_1}{\lambda p_2}=\frac{p_1}{p_2}$$Esto es:

$$RMS=\frac{{\partial x}_2}{\partial x_1}=\frac{p_1}{p_2} \tag{1.10}$$Por lo tanto, son dos condiciones de primer orden para el máximo. Primera condición, que la relación marginal de sustitución sea igual a la relación de los precios, esto es, que la pendiente de la curva de indiferencia sea igual a la pendiente de la restricción presupuestal, al costo de oportunidad (ecuación 1.10). La segunda condición es que la combinación de bienes elegida como óptima pertenezca a la restricción presupuestal (ecuación 1.9).

Paso 3. Hallar las demandas de bienes. Resolviendo el sistema de tres ecuaciones, de (1.7) a (1.9), obtenemos las funciones de demandas de los bienes $x_1$ y $x_2$.

De (1.10), tenemos:

$$x_2=\frac{p_1}{p_2}x_1 \tag{1.11} $$Reemplazando (1.11) en (1.9), tenemos:

$$R_d-p_1x_1-p_2\frac{p_1}{p_2}x_1=0 $$ $$R_d-p_1x_1-p_1x_1=0 $$Si identificamos la cantidad óptima del bien uno como $x_1^\ast$, entonces la función de demanda ordinaria del consumidor para el bien $x_1^\ast\ $ está dada por:

$$x_1^\ast=\frac{R_d}{2p_1} \tag{1.12} $$Con el mismo procedimiento, la función de demanda para el bien dos, $x_2^\ast$ ,es:

Estas funciones de demanda, conocidas frecuentemente como demandas marshallianas, surgen del supuesto de comportamiento racional del consumidor. Esta conducta enfrenta en el consumidor su orden de preferencias, que se basa en la valoración subjetiva, en su juicio sobre la relación del bien con la satisfacción de sus necesidades, y los recursos escasos para adquirirlas, disponibilidad de recursos representada por la restricción de presupuesto. El resultado es adquirir el conjunto de bienes que ofrezca la mayor satisfacción posible. Así entonces, el punto óptimo de consumo, en función de la renta $R_d$ y de los precios vigentes $p_1$, $p_2$, es ($x_1^\ast,x_2^\ast$).

Veamos un ejemplo numérico. Supongamos que $R_d=1,000$ , $p_1=4$ y $p_2=10$. Las demandas de bienes son:

$$x_1^\ast=\frac{1,000}{2\ast4}=125$$ $$x_2^\ast=\frac{1,000}{2\ast10}=50$$Observemos si la combinación de consumo elegida pertenece a la restricción presupuestal (segunda condición para un máximo).

$$R_d-p_1x_1-p_2x_2=0$$ $$1,000-4\ast125-10\ast50=0$$Con el consumo de ambos bienes se agota el presupuesto. El punto óptimo pertenece a la línea de presupuesto. En esta condición, el costo de oportunidad, ver ecuación (1.4), es la relación de los precios dada por:

Significa que el precio del bien uno es el 40% del bien dos. Igualmente, si se desea adquirir una unidad adicional del bien uno, debemos sacrificar el consumo de 0.4 unidades del bien dos. O viceversa, si se desea consumir una unidad adicional del bien 2, debemos sacrificar el consumo de 2.5 unidades del bien uno. Es esta la relación que los economistas denominan el costo de oportunidad, en esta ocasión identificado como el sacrificio que se hace en el consumo de un bien para adquirir una unidad adicional del otro bien. Este concepto es utilizado además en la toma de decisiones financieras, como veremos más adelante en este capítulo.

La utilidad ordinal es, por lo tanto:

$$\ U=x_1\ast x_2\ \ $$ $$\ U=125\ast50\ \ $$ $$U=6,250\ \ $$Si hacemos que el nivel ordinal de utilidad sea fijo, y despejamos, por ejemplo $x_2$, tenemos la ecuación de una curva de indiferencia, así:

$$x_2=\frac{6,250}{x_1}$$Tomando la derivada de $x_2$ respecto a $x_1$, esta queda como:

$$\frac{\partial x_2}{\partial x_1}=-\frac{6,250}{x_1^2}$$Esta ecuación es la pendiente negativa de la curva de indiferencia y nos da la relación de sustitución entre los dos bienes; determina en cuánto cambia $x_2$ si cambia $x_1$ infinitesimal (por ejemplo, en una unidad). Esto es:

$$\partial x_2=-\frac{6,250}{x_1^2}\partial x_1$$Desde el equilibrio, con $x_1=125$, si la cantidad adquirida de este bien cambia a 126, es decir se incrementa la adquisición en una unidad ($\partial x_1=1$), el cambio en $x_2$ es de: $$\partial x_2=-\frac{6,250}{{125}^2}\ast1=-0.4$$

Se cumple entonces la primera condición necesaria para un máximo restringido en la que la relación de sustitución es igual a la relación de los precios, en el ejercicio de -0.40.

En términos técnicos, esta condición plantea que la pendiente de la curva de indiferencia es igual a la pendiente de la línea de restricción presupuestal.

Este modelo básico de conducta se extiende al estudio del comportamiento del productor o empresario (a la empresa o la organización), cuyo accionar racional (maximiza el beneficio), determina la función de oferta del mercado.

Es la interacción entre la oferta y la demanda, esto es, las acciones recíprocas del productor y el consumidor (y en estas acciones están implícitas sus perspectivas de valor) lo que determina el precio de equilibrio de mercado (precio que es diferente al concepto de valor), con el que éste se vacía.

El modelo se extiende además a representaciones de decisiones intertemporales en las que intervienen el consumo y el ahorro (la inversión), es además base en el desarrollo de modelos de optimización bajo condiciones de incertidumbre y de riesgo (como en el caso de la maximización de la utilidad esperada en inversiones), así como en la valoración de activos financieros, todos modelos propios de la economía financiera (Marín & Rubio, 2011), como ya se ha indicado.

En el desarrollo actual de la economía financiera, dado el progreso de la disciplina, el modelo descrito ha evolucionado hacia matizaciones del supuesto de racionalidad, en el que las emociones, el comportamiento respecto al miedo, la aversión al riesgo, juegan un papel básico en la asignación de recursos escasos, en la toma de decisiones de los agentes económicos. Son modelos que, desarrollados desde la economía experimental, la psicología económica, o las finanzas conductuales, han dado lugar a propuestas teóricas alternativas de toma de decisiones en condiciones no racionales. Un ejemplo es el desarrollo de la hipótesis de mercados adaptativos, por Andrew W. Lo (2018), como opción a la teoría de los mercados eficientes, así como la teoría de la racionalidad limitada ( o acotada) que hace presencia en los agentes económicos (limitaciones cognitivas de la mente humana).

En síntesis, la valorización es la acción y el efecto de valorar, de asignar valor. La acción la ejecuta un tasador, por ejemplo, un agente económico que estima sobre la base de sus preferencias, de los recursos disponibles y del conocimiento del mercado, entre otras variables a considerar en el proceso, el valor de un activo. El efecto es la estimación y la asignación de valor a un bien o activo. Por ejemplo, se asigna valor cuando se responde a la pregunta sobre el valor de una casa, de un terreno, de un producto; dicho valor es expresado en términos de alguna unidad monetaria, como en dólares o pesos, por ejemplo.

En la valoración se consideran múltiples criterios, de naturaleza subjetiva y objetiva, entre ellos los precios, los recursos disponibles, así como la incertidumbre y el riesgo. Sin embargo la valoración que realiza el agente económico (el tasador) de un activo no es el precio del mercado. Para la determinación del precio de mercado, deben confluir los agentes económicos que desde su accionar e interés individual crean la oferta y la demanda, es decir, un comprador y un vendedor, cada uno con su propia tasación. Es la interacción de la oferta y la demanda, la acción recíproca de estas dos fuerzas, la que determina el precio de mercado.

Empero, ambas cotizaciones, el valor y el precio de mercado, se expresan en una cierta cantidad de unidades monetarias específicas.

El dinero es aquel bien, cosa o convención social que facilita la realización del intercambio de bienes y servicios. Para J.K. Galbraith (1983), el dinero es lo que se da o se recibe generalmente por la compra o la venta de artículos, servicios u otras cosas. Para Carl Menger, el dinero es el producto natural, de las distintas situaciones económicas de los pueblos, o, dentro de unos mismos pueblos, de distintos períodos de su historia (Menger, 2017).

La definición de Menger es clara dentro de su concepción del dinero como resultado orgánico del desarrollo de los pueblos. El surgimiento del dinero se da ante las dificultades e ineficiencia que implicaba el intercambio por medio del trueque, en un estadio social en la que hace presencia la propiedad privada de los medios y del resultado de la producción de mercancías, con una mayor división del trabajo y la más amplia diversidad de bienes producidos. Estos avances en la civilización, posibilitaron que por la costumbre diferentes mercancías fueran asumiendo el papel de un medio que facilitaba el intercambio.

En la historia de la humanidad son diferentes las mercancías que han asumido el papel de dinero, entre ellas, el ganado (vacuno, caballar), el cobre, la plata, el oro. Dadas las cambiantes condiciones sociales, en un momento posterior nace la acuñación de monedas de metales nobles, se desarrolla posteriormente el papel moneda respaldado en oro, llegando en la actualidad al dinero fiduciario, que es moneda de curso legal emitido por el estado pero sin respaldo en plata u oro. Ya en el siglo XXI hace presencia el fenómeno de las criptomonedas como posible forma futura que adopte el dinero, siendo creada la primera entre los años 2008-2009 bajo la denominación de Bitcoin. Para que sea dinero, cualquiera sea la forma que adopte éste, debe contar con el uso general, ser aceptado por todos, y mediar en todas las transacciones de todos los bienes (Menger, 2013).

Modernamente se ha definido al dinero como un activo, o bien económico, que cumple tres funciones básicas en la economía: las de medio de pago, unidad de cuenta y reserva de valor.

En su función de medio de pago, el dinero es un instrumento general de pago, que facilita de manera ágil y eficiente la realización de las transacciones comerciales, dada la aceptación general y la confianza del público en él. Como medio general de pago, el dinero resuelve las dificultades del trueque y se constituye en un medio cómodo para realizar las compras y las ventas de bienes y servicios.

En su función de unidad de cuenta, el dinero es una unidad de medida del valor, esto es, unidad empleada en la expresión de los valores, y los precios, de los diferentes bienes y servicios. En unidades de dinero expresamos los costos de producción y el precio de venta de todos los diferentes bienes y servicios, se realizan las cotizaciones de las diferentes monedas extranjeras, se expresan además los salarios de empleados públicos y privados, los rendimientos de una inversión, el valor de un activo financiero y su precio de mercado, etc.

Como unidad de cuenta, el dinero es por lo tanto un patrón común, con aceptación general, con el que se miden los valores o precios de los bienes y servicios en una economía

Como reserva de valor, el dinero es un depósito de valor, conserva valor que se puede utilizar para realizar futuras transacciones comerciales y financieras (como el pago de deudas, recibir rendimientos financieros de inversiones, entre otros); dicho valor se expresa en su poder adquisitivo o de compra. Sin embargo, la reserva de valor cambia con la modificación de los precios o valores de los bienes y servicios; el valor del dinero, representado en su poder adquisitivo, cambia de forma inversa con respecto a los precios de los bienes y servicios. Si el precio de una mercancía sube, una misma unidad monetaria comprará una cantidad menor de ésta, implicando un deterioro del poder adquisitivo.

Desde el punto de vista empírico, existen varias definiciones de los activos que harían parte de la definición de dinero. Por ejemplo, se considera dinero al efectivo en manos del público en forma de monedas y billetes (dicho agregado se identifica con la letra E), y los depósitos a la vista que son las cuentas corrientes o cuentas manejadas por medio de cheques, así como las cuentas manejadas por medio de tarjeta débito (el agregado se representa por la letra D); la suma de estos dos agregados monetarios es la oferta monetaria señalada como $M_1$. En consecuencia, bajo esta aproximación, la oferta monetaria es:

$$M_1=E+D \tag{1.14}$$Este agregado cubre aquellos activos con naturaleza líquida (billetes y monedas) y aquellos con mayor grado de liquidez (cheques y cuenta débito).

Desde aproximadamente los años sesenta del siglo pasado, se observa un progresivo aumento de la actividad financiera, de los flujos financieros, y el dinero cediendo el papel de medio de intercambio para intercambiarse el mismo por medio de diferentes formas de dinero con el fin de obtener ganancias, en su uso especulativo.

Al fenómeno de crecimiento de la actividad financiera a nivel nacional e internacional, profundizada especialmente desde los años setenta y ochenta del siglo pasado, proceso que ha dado lugar al crecimiento acelerado de los productos y mercados financieros, a la circulación de nuevas formas de dinero como títulos (acciones, obligaciones), divisas, entre otros, con un arsenal de posibilidades de inversiones financieras dadas por el poder del dinero de financiación, se le conoce como financierización (Torres López, 2002).

Según Torres López, este fenómeno se caracteriza por el gigantesco y desproporcionado desarrollo de los flujos financieros, la creación de espacio privilegiado para el beneficio en la circulación monetaria, y un nuevo poder monetario fuera del poder del Estado (2002).

La financierización, es la generalización del dinero creando dinero, desde el poder de financiación de éste, en la realización de una amplia posibilidad de inversiones financieras, con fines especulativos y de obtención de ganancias, actividad profundizada por el desarrollo tecnológico (inteligencia artificial, tecnologías de la cuarta revolución industrial); fenómeno en el que la circulación monetaria por estos motivos ha superado con creces la circulación monetaria por motivo de transacciones, producto de las necesidades de la economía real, del dinero como instrumento que facilita los intercambios.

Ya hemos indicado que el dinero como reserva de valor, es poseedor de valor en cuanto representa un poder de compra. Este poder adquisitivo del dinero no es constante en las economías de los diferentes países, sino cambiante con el tiempo debido a las variaciones de los precios de los bienes y servicios, a los cuales les sirve como unidad de cuenta.

Si una mercancía cualquiera tiene como precio el equivalente a 100 pesos, significa lo anterior que un peso tiene la capacidad de compra de 0.01 partes de esa mercancía; ahora bien, si por alguna circunstancia el precio de la mercancía cambia a 200 pesos, en este caso un peso solo adquiere 0.005 partes de dicho bien y ha visto deteriorado su poder de compra en un 50%.

En caso contrario, si el precio disminuye, por ejemplo a 50, el dinero ve aumentado su poder adquisitivo a 0.02. Lo más típico o frecuente en las economías nacionales es el aumento del nivel general de los precios en el tiempo, implicando deterioro de poder de compra del dinero, del valor del dinero. El aumento en el nivel general de los precios de los bienes y servicios provoca cambio en el valor de la moneda, en su capacidad de compra.

Es posible pensar que este cambio en el valor de la moneda sea la razón para que un agente económico prefiera una suma de dinero hoy, por ejemplo 500,000 pesos, a recibir esa misma cantidad en una fecha futura, por ejemplo dentro de un año. Ante la posibilidad de ocurrencia de un aumento de los precios.

La reflexión del agente económico lo llevaría a identificar el posible deterioro del poder de compra del dinero y, en consecuencia, al establecer en el ordenamiento de sus preferencias, ubicar en primer lugar disponer de la cantidad de dinero hoy y no dentro de un año.

Sin embargo ¿qué ocurre con este orden de preferencia si la posibilidad de inflación es cero?, es decir, si no hay deterioro de la capacidad de compra del dinero, la reserva de valor mantiene el poder adquisitivo constante dada la variación cero en el nivel general de los precios.

Esta pregunta nos conduce al sentido en que la teoría financiera utiliza la expresión valor del dinero en el tiempo. Bajo la premisa de mantenerse constante el poder adquisitivo del dinero, en el orden de preferencias de cualquier agente económico seguirá en primer lugar

el disponer de los 500,000 pesos hoy y no dentro de un año. La razón está en la posibilidad de invertir esos recursos hoy para dentro de un año tener una cantidad mayor al monto inicialmente invertido, representado por los rendimientos de la inversión.

Por lo tanto, aún con inflación cero, es decir con el dinero manteniendo su poder adquisitivo constante, las personas prefieren una suma de dinero hoy a tener esa misma cantidad en el futuro, debido a que hoy tiene un mayor valor porque se puede invertir y ganar intereses, logrando así en el futuro una cantidad de dinero mayor a la inicial.

Es por estas razones que dos sumas iguales de dinero, ubicadas en distintos instantes en el tiempo, no representan igual valor económico; no son equivalentes en el orden de preferencias de los agentes económicos. No son equivalentes por el cambio en el valor de la moneda debido al deterioro del poder adquisitivo y porque el agente económico tiene la preferencia por el dinero hoy ante la posibilidad de inversión.

El concepto de valor del dinero en el tiempo utilizado en la teoría financiera se fundamenta en este orden de preferencias, en la de preferir invertir y obtener intereses.

La decisión de inversión es una acción que se ejecuta en el tiempo, y su propósito es obtener rendimientos, ganancias o , en general, intereses. Si hoy invertimos una suma de dinero, suma que podemos llamar capital financiero, es por la expectativa de tener más dinero en el futuro.

Es esa suma adicional de dinero que se obtiene de las inversiones, lo que se denomina valor del dinero en el tiempo en la teoría financiera; es la variación en la cantidad de dinero que ocurre en un período de tiempo dado.

Si se hace hoy una inversión de 1,000,000 de pesos y al cabo de un año se recibe la suma de 1,080,000, la variación en la cantidad de dinero en este tiempo específico es de 80,000 pesos y es el valor del dinero en el tiempo de esta inversión.

¿Por qué la inversión requiere de esa suma adicional de dinero? ¿Qué justifica el valor del dinero en el tiempo? Son varias las razones que justifican la existencia de esa suma de dinero adicional en un período de tiempo dado, razones que pasamos a considerar.

En primer lugar, la suma de dinero que se destina a la inversión, denominado capital financiero, en el tiempo ve afectado su poder adquisitivo ante la presencia de la inflación, que no es más que el aumento general y sostenido en el nivel de los precios. Al realizarse una inversión, el agente económico procura que la suma adicional obtenida en el tiempo de la inversión esté por encima de la inflación.

Es decir, un elemento que guía su acción es que, con la inversión, el valor del dinero en el tiempo no sólo cubra la pérdida del poder adquisitivo derivada de la inflación, sino que rinda un valor adicional, por encima de ésta.

Veamos el asunto con un ejemplo. Supongamos que contamos con 10,000,000 de pesos y podemos comparar al inicio del año una motocicleta que tiene ese valor. Resulta que decidimos destinar esos recursos a una inversión, que al cabo de un año se liquidó en la suma de 11,000,000.

En este caso, la variación de la cantidad de dinero en el plazo de un año es de 1,000,000 y es el monto del valor del dinero en el tiempo que podemos denominar rendimientos de la inversión. Una vez liquidada la inversión, supongamos que nos dirigimos al concesionario para comprar la moto, planteando tres escenarios.Dado que el dinero pierde poder adquisitivo en presencia de la inflación, en las inversiones se busca que sus resultados compensen por encima a ésta y genere un crecimiento real del capital y, en general, de la riqueza.

Como guía del agente inversor, es el propósito de alcanzar que el porcentaje representante del valor del dinero en el tiempo sea mayor al porcentaje de la inflación.

En nuestro país, es el Departamento Administrativo Nacional de Estadísticas (DANE), el responsable de realizar la medición de la inflación mensual y acumulada anual.

Para ello utiliza una metodología de índices de precios y calcula, por ejemplo, el Índice de Precios al Consumidor (IPC). Si la inflación la representamos por $\pi$, esta se calcula como:

$$\pi=\frac{{IPC}_n-{IPC}_{n-1}}{{IPC}_{n-1}}>0 \tag{1.15}$$ $$ \pi=\frac{{IPC}_n}{{IPC}_{n-1}}-1>0$$Por lo tanto:

$$ \frac{{IPC}_n}{{IPC}_{n-1}}=(\pi+1) \tag{1.16}$$Veamos un ejemplo. En el mes de agosto de 2022 el IPC se determinó en 121.50, ya para septiembre del mismo año, éste se ubicó en 122.63, según datos reportados por el DANE. Con estos datos la variación porcentual del IPC de septiembre de 2022 fue de:

$$\pi=\frac{122.63}{121.5}-1=0.0093>0$$En términos porcentuales, en septiembre de 2022 la inflación de Colombia medida por el Índice de Precios al Consumidor fue de 0.93%.

Para que las inversiones aporten crecimiento real del capital, la variación porcentual de la cantidad dinero (var), debe ser mayor a la inflación, es decir: $var>\pi$. En caso de $var=\pi$, los resultados de la inversión mantienen el poder adquisitivo del dinero constante, el capital es constante en términos de poder de compra; y si el resultado es $var<\pi$ la inversión no ha compensado la pérdida de poder adquisitivo del dinero debido a la inflación, ocasionando un deterioro real del capital.

Una segunda variable por considerar en la justificación del monto por valor del dinero en el tiempo, es el costo de oportunidad.

Ya hemos indicado su definición en términos de la restricción presupuestal del agente económico que maximiza la utilidad en la decisión de consumo. Este modelo lo podemos extender a la decisión de asignación óptima de los recursos escasos entre gasto en consumo presente o ahorro (inversión).

En este contexto teórico, el ahorro significa sacrificio de consumo presente, con la esperanza de un consumo mayor en el futuro derivado del valor del dinero en el tiempo que logre como compensación al esfuerzo de ahorrar, por hacer el sacrificio de menor gasto en consumo.

El dejar de consumir bienes implica al agente consumidor un costo representado en el valor de la satisfacción (utilidad) que dejada de percibir, valor que constituye su costo de oportunidad, y es lo que por lo menos debe compensarse para que se justifique realizar el esfuerzo del ahorro.

En otros términos, el agente económico espera que la inversión de los ahorros como mínimo genere un valor del dinero en el tiempo (rendimientos) igual al valor del sacrificio por no usar el dinero en las asignaciones alternativas; el monto del valor del dinero en el tiempo debe ser suficientemente atractivo en términos financieros para que los recursos escasos se faciliten a la inversión.

Supongamos que el poseedor de un capital de 10,000,000 de pesos tiene un costo de oportunidad (CO) del 10% anual. Recibe tres propuestas con el fin de que lo ceda en préstamo.

Una primera propuesta es pagarle un 8.5% anual por el capital, la segunda del 10% anual y la última del 12%. El análisis es comparar estas ofertas con el respectivo costo de oportunidad.

La primera oferta la rechaza porque ésta al menos no es igual a sus costos de oportunidad y prefiere mantener el capital en su uso alternativo, la segunda oferta le es indiferente dado que ofrece el mismo nivel de valor que el costo de oportunidad, la tercera opción es preferible porque la oferta de compensación es mayor al costo de oportunidad. El agente racional toma como decisión destinar los recursos de capital a la tercera oferta, cederlo en préstamo.La razón de la decisión es que el valor del dinero en el tiempo ofrecido es mayor a su costo de oportunidad, esto es: $var>CO$.

Una tercera variable por considerar es la incertidumbre y el riesgo (IR). No está en las capacidades y habilidades humanas conocer con certeza qué va a suceder el día de mañana, de tener conocimiento preciso sobre las condiciones económicas y sociales futuras en un país y región. Sobre el futuro sabemos que es incierto.

Existe diferencia entre tomar decisiones en condiciones de incertidumbre y tomar decisiones en condiciones de riesgo.

La diferencia está en poder conocer o determinar la probabilidad de ocurrencia de un evento, de conocer su distribución de probabilidades. Según Sullivan, Wicks y Luxhoj (2004), las decisiones bajo riesgo son aquellas en la que se modela la toma de decisiones en

términos de escenarios posibles que se aceptan y la probabilidad de ocurrencia puede calcularse; en cambio la toma de decisiones bajo incertidumbre se da bajo varios futuros desconocidos para los cuales no puede calcularse la probabilidad de ocurrencia. Para el análisis y de toma de decisiones en condiciones de incertidumbre, existe técnicas no probabilísticas

Un riesgo muy común es el crediticio. Suponga que usted le presta una determinada cantidad de dinero a un amigo ¿Qué seguridad tiene en el reintegro del dinero con su respectivo incremento? ¿hay posibilidad de que no le pague?

En realidad, se presenta una probabilidad de pérdida en la inversión debido al incumplimiento en el pago, hay por lo tanto un riesgo.

Existen agentes económicos conservadores con respecto al riesgo y prefieren las inversiones más seguras, en condiciones de certeza.

En cambio, hay otros agentes con mayor preferencia al riesgo, con carácter osado o amantes del azar como son los especuladores, y ello se explica por el mayor valor del dinero en el tiempo que pueden obtener en las inversiones. Lo anterior porque existe una relación positiva entre riesgo y rendimiento de la inversión: a mayor riesgo mayor es la rentabilidad esperada de la inversión (así también el fracaso ante la no ocurrencia de lo esperado).

Así entonces, por la capacidad de asumir riesgos, los agentes económicos requieren de una compensación (una prima de riesgo), una suma de dinero adicional al inicialmente invertido, compensación que es mayor mientras mayor es el riesgo asumido. El riesgo hace parte de la justificación de la existencia del valor del dinero en el tiempo.

Por último, debemos considerar que el dinero es un activo, es un bien económico (BE). Ceder en calidad de préstamo una determinada suma de dinero, es igual a desprenderse de un activo (un apartamento, un carro, una finca) y permitir el disfrute de éste por otra persona, de acceder a los beneficios que su utilización genera. Es por las posibilidades que genera el activo en préstamo lo que motiva el cobro de un valor adicional. En el caso de un apartamento se cobra un arriendo; por el dinero se cobra una suma adicional en el tiempo en que se ha facilitado.

¿Qué posibilidades genera el dinero? En general todas aquellas derivadas de su capacidad de financiación. Los agentes económicos buscan acceder al dinero para financiar gastos en consumo e inversión. Y por ello pagan un precio, un alquiler, que denominamos valor del dinero en el tiempo.

En el caso de consumo, se accede a financiación de corto plazo vía tarjetas de crédito, por ejemplo.

En el caso de la inversión, se accede a financiación para la ejecución de proyectos productivos, obras civiles e incluso, para la actividad especulativa con activos financieros, inversiones éstas que a su vez se dirigen a generar rendimientos. Se accede por diferentes vías y diferentes activos (como son los créditos bancarios, los bonos, las acciones, los aportes de socios, etc.). Estos recursos no son gratuitos sino que tienen un costo para el que los recibe en calidad de préstamo; por ello hay que pagar un precio llamado valor del dinero en el tiempo.

Por lo tanto, el valor del dinero en el tiempo (VDT), es una suma adicional de dinero que se genera como contraprestaciones derivadas de la inflación, el costo de oportunidad, el riesgo y la incertidumbre, y por el dinero ser un activo o bien económico.

En términos de notación tenemos que:

$$VDT=f(\pi,\ CO,IR,BE) $$La expresión cuantitativa del valor del dinero en el tiempo se denomina, en general, intereses ($I$), y a su expresión porcentual respecto a un monto de dinero inicial, tasa de interés ($i$).

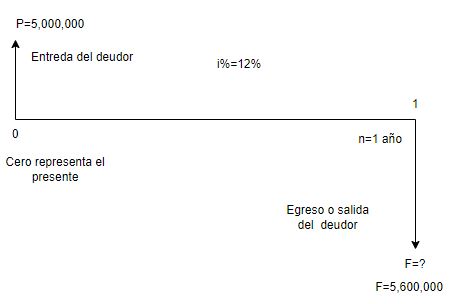

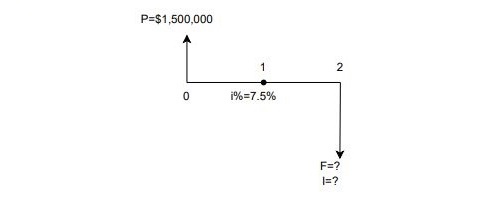

Si se toma en préstamo un capital ($P$) de 10,000,000 de pesos y genera el pago al final de un año un monto total ($F$) de 11,000,000 de pesos, los intereses equivalen a 1,000,000 de pesos y son la expresión cuantitativa del valor del dinero en el tiempo. Es decir:

$$I=F-P$$ $$I=11,000,000-10,000,000=1,000,000$$A la razón matemática de los intereses con respecto al capital inicial, se le conoce como tasa de interés. Dicha razón puede expresarse en decimales o en porcentaje. Esto es:

$$i=\frac{1,000,000}{10,000,000}=0.10$$$i$%=$0.10\ast100$%=$10$%

La tasa de interés es el cociente o resultado que se obtiene al dividir los intereses con respecto al capital inicial. Es lo que hemos denominado más arriba variación porcentual de la cantidad de dinero (var% ).

En el caso de hacer una inversión, para la expresión cuantitativa del valor del dinero en el tiempo se utiliza la palabra rendimiento que, en término porcentual, se le denomina tasa de rendimiento.

En este libro nos referiremos en general a intereses.

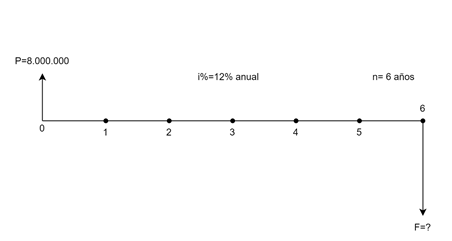

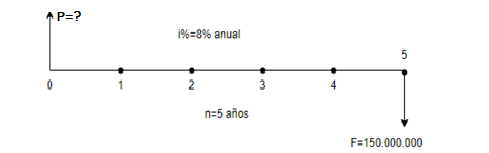

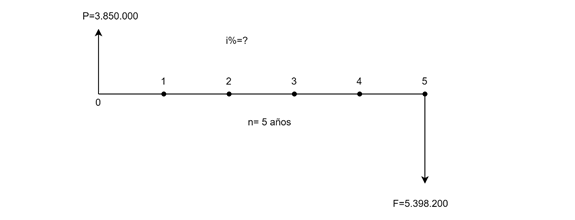

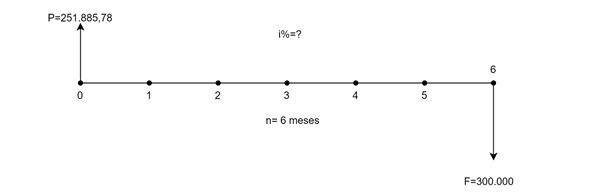

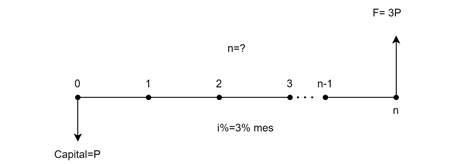

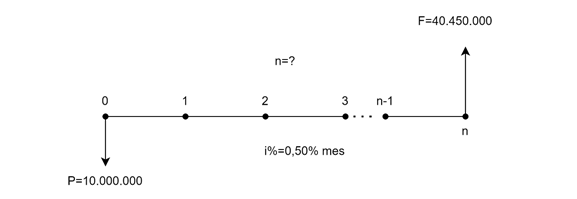

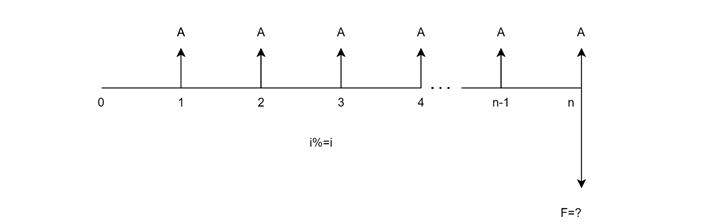

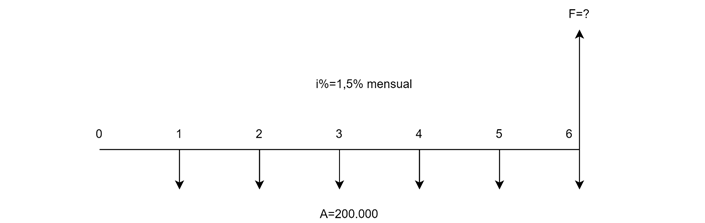

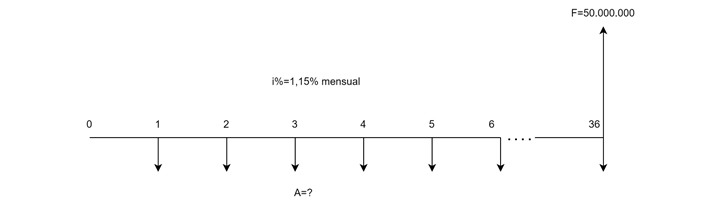

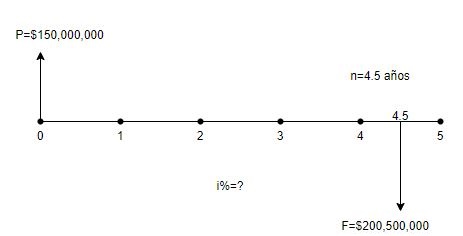

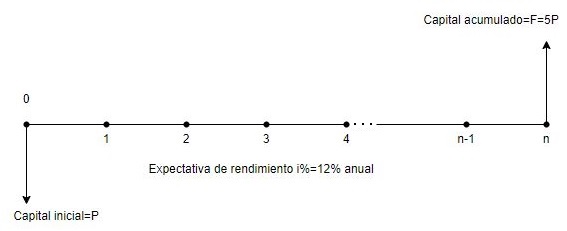

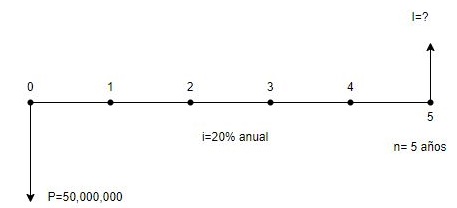

Para efectos de cuantificar los resultados de las inversiones y los créditos, y desarrollar modelos básicos de la valoración del dinero en el tiempo, definimos los siguientes símbolos:

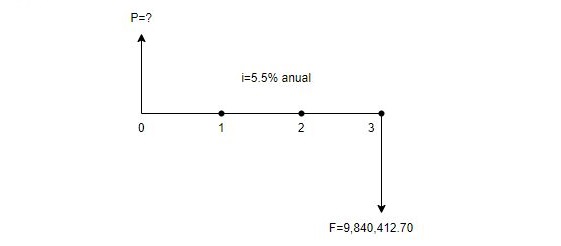

$P$: Representa a una suma de dinero que denominamos capital inicial, principal, valor actual o valor presente.

$I$: Es un monto de dinero que expresa el valor del dinero en el tiempo; son los intereses de un préstamo o los rendimientos de una inversión.

$F$: Es una suma de dinero al final de un plazo, es un monto único, o valor futuro. Este es igual al capital más los intereses, esto es: $F=P+I$.

$n$: Es el tiempo o plazo en el que se realiza la operación financiera, generalmente dado en años.

$i$%: Es la tasa de interés que siempre está acompañada de una unidad de tiempo, como el mes, el semestre, el año, unidad que recibe el nombre de período de interés.

Con el desarrollo de los próximos capítulos iremos agregando nuevas representaciones de variables y su significado.

En términos de poder adquisitivo, el valor del dinero cambia a través del tiempo, siendo típico el deterioro motivado por la inflación.

En la época actual es fácil captar este fenómeno sólo observando los altos precios de los alimentos, los combustibles y las divisas como el dólar, por citar sólo unos casos, que vive las economías nacionales y la economía mundial en condiciones de postpandemia.