PRIMEROS PASOS EN

MATEMÁTICAS FINANCIERAS

INTERACTIVO

PRIMEROS PASOS EN

MATEMÁTICAS FINANCIERAS

INTERACTIVO

Rita Jiménez Igea

RED EDUCATIVA DIGITAL DESCARTES, España

Fondo Editorial Pascual Bravo

Medellín

Título de la obra

Primeros pasos en Matemáticas financieras

Rita Jiménez Igea

Primera edición: 2018

Diseño del libro: Juan Guillermo Rivera Berrío

Diseño de cubierta: Diana María Velásquez García

Librería turn.js: Emmanuel García

Herramienta de edición: DescartesJS

Fuente: Amaranth

Fondo Editorial Pascual Bravo

Calle 73 73A-226

PBX: (574) 4480520

Apartado 6564

Medellín, Colombia

www.pascualbravo.edu.co

ISBN: 978-958-56476-8-8

Esta obra está bajo una licencia Creative Commons 4.0 internacional: Reconocimiento-No Comercial-Compartir Igual. Todos los objetos interactivos y los contenidos de esta obra colectiva están protegidos por la Ley de Propiedad Intelectual.

Tabla de contenido

Cuenta de ahorro y cuenta corriente12

La expresión estar en números rojos16

Comisión de una transferencia bancaria 21

Características de los cheques 28

Elementos de una tarjeta electrónica 33

Comprar con tarjeta de crédito 36

iii

Comprar por internet con tarjeta38

Origen de las tarjetas electrónicas40

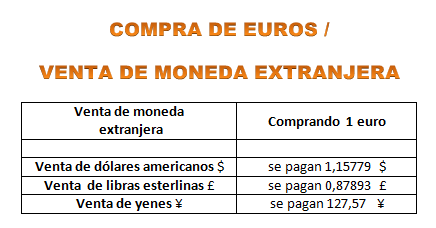

Compraventa de moneda extranjera44

Comisiones por compraventa de moneda extranjera45

Nos vamos de viaje al extranjero46

Ejercicios de interés simple y compuesto57

La magia del interés compuesto59

Duplicar un capital con interés compuesto62

Duplicar un capital con interés simple64

iv

Introducción

Este libro electrónico interactivo pretende acercar las matemáticas financieras de la vida real a los alumnos de Secundaria.

El alumno aprende determinadas fórmulas relacionadas con el tema en clase y recibe, fuera de ella, información

de algunos servicios bancarios. En ocasiones ambas cosas parecen pertenecer a mundos distintos.

Debemos tratar de conectarlos. Los alumnos deben aprender a realizar los ejercicios de los libros pero también enfrentarse a los ejercicios

de la vida real y ser conscientes de las comisiones, gastos y riesgos de algunos de esos servicios.

Deben saber

- las consecuencias de quedarse en números rojos,

- el sistema de funcionamiento de las tarjetas de crédito y débito, de los cheques, transferencias etc

- el significado de diversos términos bancarios

- las diferencias entre interés simple y compuesto etc

El alumno debe aprender a sortear o,al menos, minimizar algunas comisiones, conocer algunas medidas de seguridad a la hora de manejar productos financieros y comenzar a ser crítico con éstos. Se han incluído algunas curiosidades relativas al tema con las que se pretende sorprender al lector.

5

parte I

LOS BANCOS

Rita Jiménez Igea

Servicios bancarios

Un banco nos ofrece muchos servicios. Te los resumimos en la siguiente escena

8

Comisiones bancarias

Un banco nos ofrece servicios pero nos cobra por ellos.

Es lo que llaman COMISIONES

Hay comisiones de mantenimiento, de apertura, de amortización anticipada, por descubierto,etc...

Debemos conocer bien las condiciones de los servicios que nos ofrece el banco y ver qué comisiones podemos evitar.

Conseguirás ahorrar más dinero del que te imaginas

RECUERDA:

Las comisiones pueden evitarse o negociarse

Siempre debes hablar con el banco para ver si elimina o rebaja una comisión.

9

parte II

Las libretas

Rita Jiménez Igea

Cuentas corrientes y cuentas de ahorro ordinarias

Casi todo el mundo ha oído hablar de cuentas corrientes y de cuentas de ahorro ordinarias pero ¿conocemos las diferencias entre ellas?

La principal diferencia es que asociado a la cuenta corriente tendremos un talonario de cheques y, en el caso, de las cuentas de ahorro dispondremos de una libreta (un pequeño libro).

También existen cuentas que funcionan con ambas cosas.

Las características básicas de ambos tipos de cuentas son:

- Son de fácil apertura.

- Son de liquidez total. Podemos ingresar y retirar dinero (incluso el total) en cualquier momento sin ninguna comisión.

- Es posible tener tarjetas electrónicas asociadas a la cuenta

- Es posible domiciliaciar nóminas, recibos, hacer transferencias etc

- Las entidades pagan muy poco interés por el dinero que tengamos en ellas.

- Suelen cobrar comisiones de administración y mantenimmiento.

Domiciliar la nómina en una cuenta suele darnos unas ventajas: No debemos pagar comisiones, podemos tener anticipos de la nómina sin cobro de intereses (siempre con condiciones),

seguros de accidente, descuentos en algunos productos, condiciones favorables en los préstamos etc.

Antes de decidir es importante comparar y localizar el banco que ofrece más y mejores ventajas y no olvidarnos de

comprobar durante cuánto tiempo vamos a disfrutar de ellas.

12

Titulares

Son la o las personas a cuyo nombre está abierta la cuenta.

Las cuentas corrientes o libretas pueden ser:

- individuales.Abierta a nombre de una persona.

- Conjuntas. Hay más de un titular.Todos los titulares deben firmar para autorizar cualquier movimiento de la cuenta

- Indistintas. Hay más de un titular. Cualquiera de los titulares puede, sin la firma del resto, realizar movimientos (ingresar, extraer dinero, hacer una transferencia etc)

Para poder abrir una cuenta, el banco y todos los titulares deben firmar un contrato con las condiciones, los derechos y las obligaciones de titulares y entidad bancaria.

13

IBAN de una libreta de ahorros

Seguro que has oído alguna vez o has tenido que dar número de libreta de ahorros.

Te explicamos qué es el CCC y el IBAN de una libreta de ahorro.

Sirve para identificar tu libreta

14

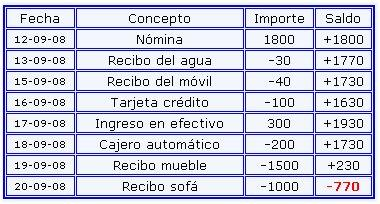

El saldo de una libreta

Es importante que hagamos un control regular de nuestras libretas de ahorro.

El

saldo es el dinero que tienes realmente en el banco.

Varía casi cada día, depende de los pagos o ingresos que has tenido.

Cada vez que haces un ingreso (metes dinero) el banco suma esa cantidad a lo que tenías.

Los ingresos se consideran números positivos.

Verás que cada vez que haces un cargo (gastas dinero) el banco resta esa cantidad

15

La expresión estar en números rojos

Seguro que la has oído alguna vez.

Te explicamos con un ejemplo lo que significa.

Revisa la libreta de la página anterior

¿ Qué sucede el día 20 de octubre ?

¡¡¡ Has gastado más de lo que tenías !!!

En este momento estás en números rojos,

es decir, debes dinero al banco.

También se llama estar al descubierto.

¡ Cuidado !

¡ Cuidado !

Debes pagar el dinero que debes al banco y

además te va a cobrar una comisión.

Son las llamadas comisiones por descubierto

Si no pagas el dinero y la comisión el banco puede incluirte en una lista de "morosos" que podría darte problemas más adelante. Te lo explicamos a continuación

16

Las listas de morosos

Una lista de morosos es una base de datos en las que se incluyen a las personas que tienen impagos.

Es decir, las personas que no pagan sus recibos (de cualquier tipo) o

las cuotas de un préstamo.

Esto tiene consecuencias serias, por ejemplo, a una persona de la lista no se le concederá un préstamo.

Si nuestros datos pasan a estar en la lista de morosos deben notificarnoslo por carta certificada.

Se dispone de un plazo para saldar la deuda y evitar estar en esas bases de datos.

En España existen varias listas de morosos. Las principales son ASNEF, CIRBE y RAI. Podemos comprobar si formamos parte de una lista

si cumplimos una serie de trámites.

Información extraída de las paginas siguientes:

vivus

17

parte III

TRANSFERENCIAS BANCARIAS

Rita Jiménez Igea

Transferencias bancarias

Una transferencia bancaria es una operación mediante la cual una persona da instrucciones a su banco para que envíe

dinero a otra cuenta de otra persona o empresa.

La persona que envía el dinero se llama ordenante.

La que recibe el dinero se llama beneficiario.

¿Cuánto tiempo tarda el dinero en llegar al beneficiario?

Hasta ahora siempre pasaban varios días desde que se daba la orden de transferencia.

Desde febrero 2018 las transferencias bancarias inmediatas son una realidad si cumplen estas dos condiciones:

- que el importe sea inferior a 15.000 euros y

- que se realice con el código IBAN

el dinero llegará a la cuenta de destino en menos de 20 segundos.

Si la transferencia es superior a 15.000 euros, la operación se realizará como hasta ahora.

Puedes ampliar la información en esta página web

20

Comisión de una transferencia bancaria

El banco nos cobra una comisión por ese servicio.Te lo explicamos en las siguiente escena

21

Practica lo aprendido

En esta escena te planteamos ejercicios para que calcules lo que vas a pagar por una transferencia

Pero recuerda que, en muchas ocasiones, es posible negociarla

22

parte IV

LOS CHEQUES

Rita Jiménez Igea

Cheques

Un cheque es un documento en el que una persona extiende a otra una autorización para retirar una cantidad de dinero de su

cuenta.

La persona que extiende el cheque se llama librador.

La persona que puede cobrar el cheque se llama beneficiario.

Con el cheque el librador ordena al banco que entregue esa cantidad de dinero al beneficiario.

Por supuesto el librador debe tener fondos es decir,el librador debe tener dinero suficiente en su cuenta para pagar el cheque.

26

Tipos de cheques

Hay distintos tipos de cheques, vamos a describir algunos de ellos.

Los cheques pueden ser nominativos o al portador.

Un cheque nominativo lleva escrito el nombre del beneficiario. En este caso sólo podrá cobrarlo esa persona.

Existen también los cheques conformados

Un cheque conformado es un cheque que certifica que el librador tiene suficientes fondos para cubrir el cheque.

El banco asegura que hay suficiente dinero en la cuenta bancaria del librador para pagar ese cheque. Lo indica con palabras como "conformado" o "visado" o "certificación".

El banco está firmando ese cheque y, cuando lo hace, bloquea ese dinero de la cuenta para que el librador no lo pueda retirar. Por ello, el beneficiario de un cheque conformado tiene la certeza de que va a cobrar.

Un cheque conformado ha de ser nominativo.

Información extraída de esta

página web.

27

Características de los cheques

Un cheque es un documento que permite realizar pagos.Con la ayuda de la siguiente escena conoceremos algunas de sus características

28

Extender un cheque

Una vez conocidas las distintas partes de un cheque vamos a aprender a extender uno con la ayuda de la siguiente escena 1

29

parte V

TARJETAS ELECTRÓNICAS

Rita Jiménez Igea

Tarjetas electrónicas

Las tarjetas son un método muy práctico de pagar en las tiendas y también de sacar dinero de los cajeros.

Por eso, en ocasiones, a las tarjetas se las denomina dinero de plástico.

Pero el banco cobra por esa prestación.

Pero el banco cobra por esa prestación.

Para empezar debemos pagar una cuota anual que suele ser entre 20 y 30 euros aunque depende del tipo de tarjeta

Te recomendamos que tengas únicamente las tarjetas que vayas a usar

La cuota anual no se puede evitar pero debemos prestar atención a otros cobros asociados a las tarjetas.

Sigue leyendo...

32

Elementos de una tarjeta electrónica

En la siguiente escena te explicamos los diferentes elementos que aparecen en una tarjeta electrónica en su cara delantera (anverso) y su cara posterior (reverso).

33

Tipos de tarjetas electrónicas

Las tarjetas comenzaron a utilizarse en España en 1971 y, actualmente, su uso está muy extendido.

Denominamos tarjeta de crédito a todas las tarjetas electrónicas y esto es incorrecto.

Las tarjetas se clasifican, básicamente, en tarjetas de crédito y tarjetas de débito.

Tarjetas de débito

- Te cargan el gasto en tu libreta el mismo día que realizas la compra.

- Debes tener dinero en tu cuenta porque, en caso contrario, la operación puede ser rechazada.

- Te permiten sacar dinero de los cajeros de tu banco sin cobrarte comisión.

Tarjeta de crédito

- El cobro se aplaza (a fin de mes, al mes siguiente, a plazos) según las condiciones firmadas en el contrato de la tarjeta

- Puedes pagar, incluso si no tienes fondos en ese momento

- Te permiten sacar dinero de los cajeros de tu banco pero te cobran siempre comisión. (Suele ser un tanto por ciento de lo que saques)

Esto puede parecerte una maravilla pero tiene inconvenientes que debes saber.

34

Existen personas que, sin tener dinero en sus cuentas, gastan demasiado usando tarjetas de crédito. Al cabo de un tiempo, cuando el banco les pasa la factura

y no tienen suficiente comienzan los problemas. El banco exige el pago y, si no lo hacen a tiempo, les cobra unos intereses muy altos. Es decir, la deuda ha crecido.

Ya no deben lo que compraron, deben mucho más.

RECUERDA:

- Nunca te excedas en tus gastos con una tarjeta de crédito porque puedes llegar a una situación insostenible

- No saques dinero del cajero con una tarjeta de crédito

35

Comprar con tarjetas electrónicas

El vendedor paga al banco una cantidad cada vez que compras con tarjeta

Te lo explicamos a continuación

36

Practica lo aprendido

Vamos a calcular lo que se lleva el banco cada vez que hacemos una compra con tarjeta.

Recuerda que el banco se lo cobra al vendedor

37

Comprar por internet con tarjeta

Las compras por internet son cada vez más frecuentes.

Nos aportan comodidad ya que, sin movernos de casa, podemos adquirir cualquier producto: una prenda de vestir,un libro, billetes de tren , de avión

alquilar un apartamento etc

En cualquier caso debemos tener cuidado cuando demos nuestra tarjeta por internet para evitar que nos estafen.

Se puede comprar y reservar viajes por internet de forma segura pero siguiendo unas normas básicas de seguridad. Te resumimos algunas a continuación.

38

Recomendaciones a seguir al comprar por internet

- Realizar compras en sitios de confianza y con un servidor seguro.

- Debe aparecer un icono de un candado o llave sin romper abajo,

- en la barra de estado del navegador la conexión segura verás "https://..." (habitualmente ves http://...

- El nombre,domicilio y NIF de la empresa debe estar en la página web.

- Nunca escribas el número de tu tarjeta en un correo electrónico.

- Nunca des el PIN de tu tarjeta en una compra por internet.

- Si suele ser necesario dar el númeo de seguridad (CVV) del dorso.

- Es mejor que la tarjeta que uses tenga límite de crédito.

- Imprime los justificantes de pago que aparecen en pantalla y guarda las confirmaciones que recibas a tu cuenta de correo.

Información extraída de la página web finanzas para todos

39

Origen de las tarjetas electrónicas

El origen de las tarjetas de crédito se sitúa en 1914 cuando la empresa Western Union crea una tarjeta para algunos de sus clientes más importantes.

Hasta finales de los 40, fueron muchas las empresas que comenzaron a crear sus propias tarjetas de crédito que sólo eran aceptadas en sus tiendas.

La primera tarjeta de crédito que permitía pagar, como las actuales, en muchísimos establecimientos surgió en 1949

tras una cena en el restaurante Major’s Cabin Grill de Nueva York.

Reunidos cenando Frank X. McNamara, de la “Hamilton Credit Corporation”, Ralph Sneider, su abogado, y Alfred Bloomingdale, nieto del

fundador de “Bloomigndale’s” hablaban de negocios. Esa noche McNamara, al ir a pagar vió que se había olvidado la cartera en casa y tuvo que avisar a su mujer

para que le trajera dinero.Se avergonzó tanto que buscó una solución para este tipo de situación.

Creó la Diners' Club fundada por los tres amigos de esa cena.

Al principio sólo fue aceptada por 14 restaurantes de Nueva York y la tenían pocas personas.

A finales de 1950 más de 20.000 personas la usaban y los establecimientos que la aceptaban crecía muy rápidamente.

La empresa creadora de la tarjeta hacía de intermediario entre el comprador y el vendedor o dueño del negocio.

Cobraba una comisión al vendedor y una comisión de mantenimiento (3,51 dólares/año al inicio) al comprador y le pasaba los cobros a final de

mes sin intereses. Había nacido la primera tarjeta de crédito.

La idea se extendió y los bancos de EEUU comenzaron a emitir sus tarjetas de crédito para usar en muchos lugares.

En 1958 se lanzaron las tarjetas American Express y Bank Americard (ésta última pasó a llamarse VISA en 1977). En 1965 se creó Master Charge que luego pasaría

a ser MasterCard.

A finales de los sesenta llegaron a Europa.

En 1978 el Banco Bilbao emitió la primera tarjeta de crédito en España.

Información extraída de la página web

Economía fácil

40

El primer cajero de la historia

Hoy en día los cajeros automáticos están muy extendidos. Es evidente que resultan muy cómodos por la posibilidad de obtener dinero a cualquier hora

y casi en cualquier lugar.Pero es un servicio relativamente reciente.

El primer cajero automático se instaló en 1967 en una sucursal del Banco Barclays en Enfield (norte de Londres).

El inventor fue Jon Sheperd-Barron. Un sábado se encontró el banco cerrado y sin dinero durante todo el fin de semana.Inventó una máquina

con la que obtenían dinero tras introducir un cheque en ella.

Los cheques estaban impregnados de carbono 14 lo que permitía,al introducirlos,que se reconociese

su validez y el cajero dispensara dinero.

En un inicio cada cheque tenía un valor de 10 libras esterlinas.

Para poder utilizar el servicio el cliente debía ir, previamente, al banco y éste le facilitaba los cheques de 10 libras que pidiera.

En ese momento le descontaban la cantidad de su cuenta.

Información extraída de esta

página

41

parte VI

COMPRAVENTA DE MONEDA EXTRANJERA

Rita Jiménez Igea

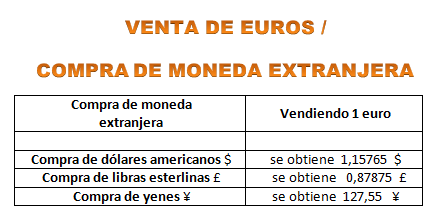

Compraventa de moneda extranjera

Si quieres viajar a otro país cuya moneda no sea el euro deberás comprar dinero en esa moneda. Por ejemplo, si viajas a

Estados Unidos deberás comprar dólares, si viajas a Japón yenes etc..

Los bancos y las oficinas de cambio (físicas o por internet) ofrecen este servicio.

Para realizar esa compraventa necesitamos conocer la cotización o el tipo de cambio. Depende de la oferta y demanda de los mercados de divisas

y cambia cada día. El Banco Central Europeo y el Banco de España publican la cotización del euro respecto a otras monedas pero los bancos y oficinas

de cambio pueden aplicar otras cotizaciones.

Hay dos tipos de cambio: cambio de venta y cambio de compra de moneda.

Es decir,

- si viajamos al extranjero vendemos euros y compramos moneda extranjera.

- Al volver del viaje, vendemos moneda extranjera y compramos euros.

Para realizar los cálculos debemos utilizar la cotización de cambio correcta.

44

Comisiones por compraventa de moneda extranjera

Cuando cambiemos dinero debemos tener en cuenta

- la cotización que nos ofrezcan y

- las comisiones aplicadas por el banco o las oficinas de cambio

Es decir, nos ofrecen el servicio y ,como siempre, nos cobran una comisión por él. Suele rondar un 3% del dinero vendido pero

depende de cada entidad u oficina.

Ten en cuenta que:

- Algunas casas de cambio ofrecen el servicio y dicen no cobrar comisión. Lo que hacen es aplicar un tipo de cambio menos favorable.

- Lo mejor es pedir, en distintos lugares, que nos digan cuánto recibiremos por una cantidad concreta (comisión incluída). Así podremos comparar y valorar la mejor opción.

45

Nos vamos de viaje al extranjero

En la tabla adjunta1 te presentamos la cotización de algunas monedas respecto al euro.

Recuerda que en el VIAJE DE IDA vas a vender euros y comprar moneda extranjera.

46

Aprende

En la siguiente escena te explicamos cómo calcular, en el viaje de ida,

- la cantidad de moneda extranjera que puedes conseguir (depende de la cotización de venta del euro/moneda)

- la comisión que van a cobrar (depende del banco. Suele rondar el 3%)

47

Volvemos del viaje

En la tabla adjunta1 te presentamos la cotización de algunas monedas respecto al euro.Observa que no son los mismos valores que los de la tabla de la página 46.

Recuerda que en el VIAJE DE VUELTA vas a vender moneda extranjera y comprar euros.

48

Aprende

En la siguiente escena te explicamos cómo calcular en el viaje de vuelta

- la cantidad de euros que puedes conseguir por tus billetes de moneda extranjera (depende de la cotización de compra del euro/moneda)

- la comisión que van a cobrar (depende del banco. Suele rondar el 3%)

49

Consejos a tener en cuenta

Para realizar los cálculos debemos utilizar la cotización de cambio correcta (de compra o de venta de euros) en cada caso.

Al cambiar dinero hay que tener en cuenta tanto la cotización ofrecida como las comisiones.

En el viaje de ida es aconsejable ser previsor. Cuando se viaja a un país extranjero con otra moneda se espera, en ocasiones, a llegar a ese país para conseguir el dinero.Las oficinas de cambio de los aeropuertos se aprovechan del turista. Suelen tener un cambio muy desfavorable y/o comisiones muy altas. Eso se traduce en que obtendremos menos dinero para nuestras vacaciones.

En el viaje de vuelta

- No es posible cambiar monedas. Por eso, las monedas sobrantes de un viaje debemos gastarlas antes de abandonar el país, cambiarlas por billetes, guardarlas para futuros viajes o coleccionarlas pero no nos darán euros por ellas.

- Respecto a los billetes no siempre los van a cambiar y darnos euros. No lo aceptan los bancos. Por eso debemos calcular la cantidad que tenemos prevista gastar en nuestras vacaciones.

50

En total hay únicamente once divisas convertibles, el resto sólo es válida dentro de su país o en los países fronterizos. Las siguientes monedas son convertibles, es decir, al volver del viaje, podremos cambiar los billetes por euros:

dólar americano, dólar canadiense, dólar neozelandés, dólar australiano, yen japonés, libra esterlina, franco suizo, corona sueca, corona danesa y corona noruega,

Páginas consultadas de este capítulo:

El confidencial

Trading

51

parte VII

INTERÉS

Rita Jiménez Igea

Interés. Primeros conceptos

El banco debe pagarnos intereses por el capital que tenemos depositado en el banco.

Existen dos tipos de interés :

- el interés simple

- el interés compuesto

Las principales características del interés simple son:

- El capital inicial es el mismo a lo largo de la operación.

- El interés es el mismo en cada uno de los periodos.

- La tasa de interés se aplica siempre sobre el capital inicial.

Las principales características del interés compuesto son:

- El capital inicial aumenta en cada periodo debido a que los intereses se suman al capital.

- La tasa de interés se aplica sobre un capital que va aumentando.

- Los intereses son cada vez mayores.

En las siguientes páginas te lo explicamos con más detalle.

Interés simple

En esta escena2 explicamos cómo funciona el interés simple año a año. Además te damos la fórmula general.

55

Interés compuesto

Te explicamos cómo funciona el interés compuesto año a año y te damos la fórmula general en la siguientes escena3

56

Ejercicios de interés simple y compuesto

Vamos a practicar lo aprendido con la siguiente escena

57

La magia del interés compuesto aplicada a 1 euro

Sabes que al ingresar dinero en un banco, éste está obligado a pagarte un interés. Habitualmente las personas se quejan de lo poco que el banco les da en concepto de interés. Pocas personas son conscientes de que el crecimiento es espectacular cuando el tiempo es grande. En la siguiente escena podrás comprobar que si se deposita UN EURO durante muchísimos años se puede conseguir reunir una fortuna. Cambia los valores del interés y del tiempo para ver qué sucede con ese euro. Interesa que veas qué ocurre si ese euro lo dejas 200, 300, 1000 ,.. etc años.

58

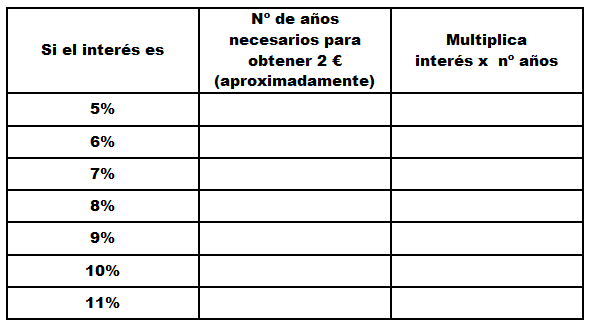

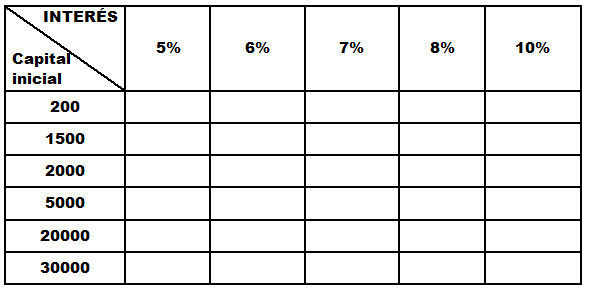

Reflexiona y completa

Una cuestión interesante que uno puede plantearse es ver cuánto tiempo será necesario que pase para que un capital depositado en un banco a interés compuesto se duplique.

Usando la escena anterior vas a averiguar cuánto tiempo ha de pasar para obtener 2 euros (es decir, el doble de lo que se ingresa) según el interés que nos da el banco.

Con los resultados que obtengas completa la siguiente tabla:

¿Observas alguna peculiaridad?

¿Crees que se debe a que sólo se ha ingresado UN EURO?

59

La magia del interés compuesto aplicada a un capital

Ahora queremos que compruebes qué sucede si dejas dinero durante mucho tiempo en un banco a interés compuesto

60

Reflexiona y completa

Veamos si lo anterior se cumple cuando el capital no es un euro sino cualquier cantidad.

Es decir, ahora vamos a averiguar el tiempo necesario para que un capital depositado en un banco a interés compuesto se duplique.

Utiliza la escena anterior para completar la siguiente tabla

(en las casillas debes indicar el número aproximado de años necesarios para que el capital sea el doble del ingresado)

¿Observas alguna peculiaridad?

Compáralo con lo obtenido en la tabla anterior

61

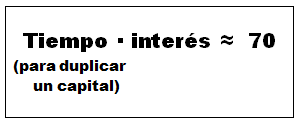

Duplicar un capital con interés compuesto

Existe una regla que afecta a los capitales colocados a interés compuesto.

Esta regla dice que el tiempo que un capital tarda en duplicarse multiplicado por el interés (si es compuesto) es aproximadamente igual a setenta.

Es decir, en el interés compuesto si el capital final es doble que el capital inicial se cumple que:

La regla anterior recibe el nombre de regla del setenta

62

Practica lo aprendido

Sabiendo lo anterior te resultará sencillo realizar los ejercicios de la siguiente escena

63

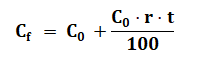

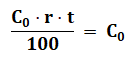

Duplicar un capital con interés simple

Si queremos saber cuánto tiempo será preciso para duplicar un capital utilizando el interés simple razonaremos así:

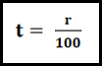

Partiendo de la fórmula del interés simple

Si el capital final debe ser doble que el capital inicial se deduce que:

Operando se obtiene

Despejando se obtiene que r · t =100 o equivalentemente

64

Practica lo aprendido

Sabiendo lo anterior te resultará sencillo realizar los ejercicios de la siguiente escena

65

parte VIII

CURIOSIDADES

Rita Jiménez Igea

¿Sabías qué ...?

En la escena siguiente vamos a contarte algunas curiosidades sobre el dinero que seguramente desconozcas

68

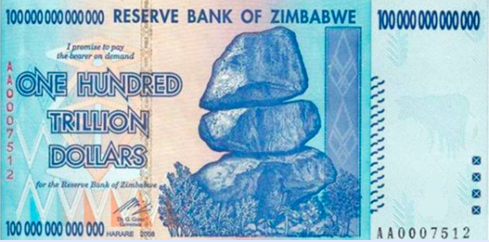

Vamos a aclarar lo que se ha dicho sobre el billete de Zimbabwe repasando algunos conceptos:

El millón. La cantidad 1.000.000 se lee un millón en todas partes. (En algunos lugares sin puntitos)

El billón. Esta cantidad depende del país:

- En España un billón = 1 millón de millones, es decir 1.000.000 x 1.000.000 lo cual equivale a 1.000.000.000.000 = 1012

- En EEUU, un billion = 1000 millones, es decir, un billion = 1000.000.000 = 109

(En este último caso billion se escribe con una i)

El trillion. (Con una i) En EEUU un trillion = mil billiones (de los suyos), es decir, 1.000.000.000.000 = 1012

En el billete aparecía esta cantidad: 100.000.000.000.000 = 1014 y se leerá:

- cien trilliones (con i) en EEUU y

- cien billones (sin i) en España.

69

Página del profesor

El objetivo de este libro electrónico es iniciar a los alumnos de Secundaria en el aprendizaje de las matemáticas financieras. Se explican

- algunos términos del sistema bancario (IBAN, librador, CCV , etc)

- el funcionamiento de algunos servicios bancarios (cheques, transferencias, cambio de moneda etc...)

- medidas de seguridad necesarias para evitar problemas

- las principales comisiones que pueden aplicar al contratar esos servicios bancarios

A todo ello añadimos algunas curiosidades sobre el origen de algunos de esos servicios bancarios.

Los objetivos que se persiguen son iniciar a los alumnos en su educación financiera, vincular la asignatura de Matemáticas con la vida real,

hacerles conocer el funcionamiento de los servicios bancarios para que puedan en un futuro ser más críticos a la hora de elegir o contratarlos.

Los principales contenidos que se trabajan son escritura de números, proporcionalidad y reglas de tres, cálculo de porcentajes en las distintas comisiones e interés simple y compuesto.

Pero lo interesante es que son ejercicios aplicados a un contexto real. En algún momento los tendrán que realizar. Aprenden, además, las

consecuencias negativas de una mala gestión del dinero, de las tarjetas de crédito, de las compras por internet etc...

La ausencia de formación financiera en las escuelas incapacita a las personas cuando deben enfrentarse a cuestiones financieros y provoca

la toma de decisiones equivocadas que repercuten muy negativamente en sus vidas.

70

Fuentes consultadas

Productos bancarios

http://www.finanzasparatodos.es/es/productosyservicios/productosbancariosoperativos/serviciostransferencias.html

Vivus

https://www.vivus.es/blog/prestamopedia/lista-de-morosos-como-saber-si-estas-en-una/

Rastreator

http://www.rastreator.com/finanzas/articulos-destacados/listas-de-morosos-para-no-escapar-de-las-deudas.aspx

Transferencias bancarias

https://www.idealista.com/news/finanzas/tecnologia/2018/02/13/764080-las-transferencias-bancarias-inmediatas-ya-son-una-realidad

Los cheques

https://www.economia.so/2013/11/cheque-conformado.html

Wikipedia Cheques

https://es.wikipedia.org/wiki/Cheque

Finanzas para todos

http://www.finanzasparatodos.es/es/kitsupervivencia/tarjetascreditodebito/seguridadcomprasinternet.html

Economía fácil

https://www.ennaranja.com/economia-facil/origen-e-historia-de-las-tarjetas-de-credito/

Origen de los cajeros

https://blogs.20minutos.es/yaestaellistoquetodolosabe/cual-es-el-origen-de-los-cajeros-automaticos/

Oanda

https://www.oanda.com/lang/es/currency/converter/

72

El confidencial

https://www.elconfidencial.com/mercados/finanzas-personales/2015-08-08/cambiar-euros-por-otra-moneda-para-las-vacaciones-elija-bien-para-que-no-le-frian-a-comisiones_957666/

Trading

https://www.plus500.es/Trading/Forex?utm_source=bing&utm_medium=cpc&utm_campaign=SpainSearch&utm_term=cotizacion%20de%20divisas&utm_content=Divisas

Curiosidades 1

https://www.twinero.es/blog/curiosidades-dinero/

Curiosidades 2

http://www.bancaynegocios.com/15-datos-curiosos-que-no-conocias-sobre-el-dinero/

Curiosidades 3

https://www.saberespractico.com/curiosidades/pais-con-la-moneda-mas-cara/

73